保险其实分了很多种类,并且每一种,功能和意义不一样。

有人说保险很坑,因为经常听到拒赔的新闻。

基本上有过半的情况是因为买错了种类。

买的是意外险,跑去申请重疾理赔,肯定是拒赔的。

买的是医疗险,申请寿险理赔,也是拒的。

所以买保险之前,其实最应该弄清楚的是保险的种类。

本文建议仔细阅读并收藏,相信我,看完可以避开90%的坑。

01

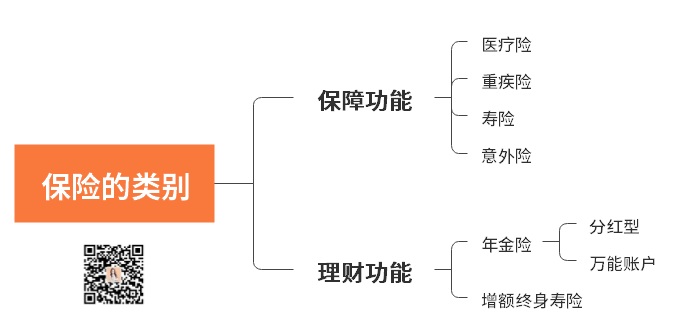

这是我按照功能来分的保险类别:

保障是基础的,可以填补因为意外、疾病导致的收入损失。

理财是锦上添花,有闲钱可以考虑,但是套路非常多,被坑概率很高。

我们一起来梳理下。

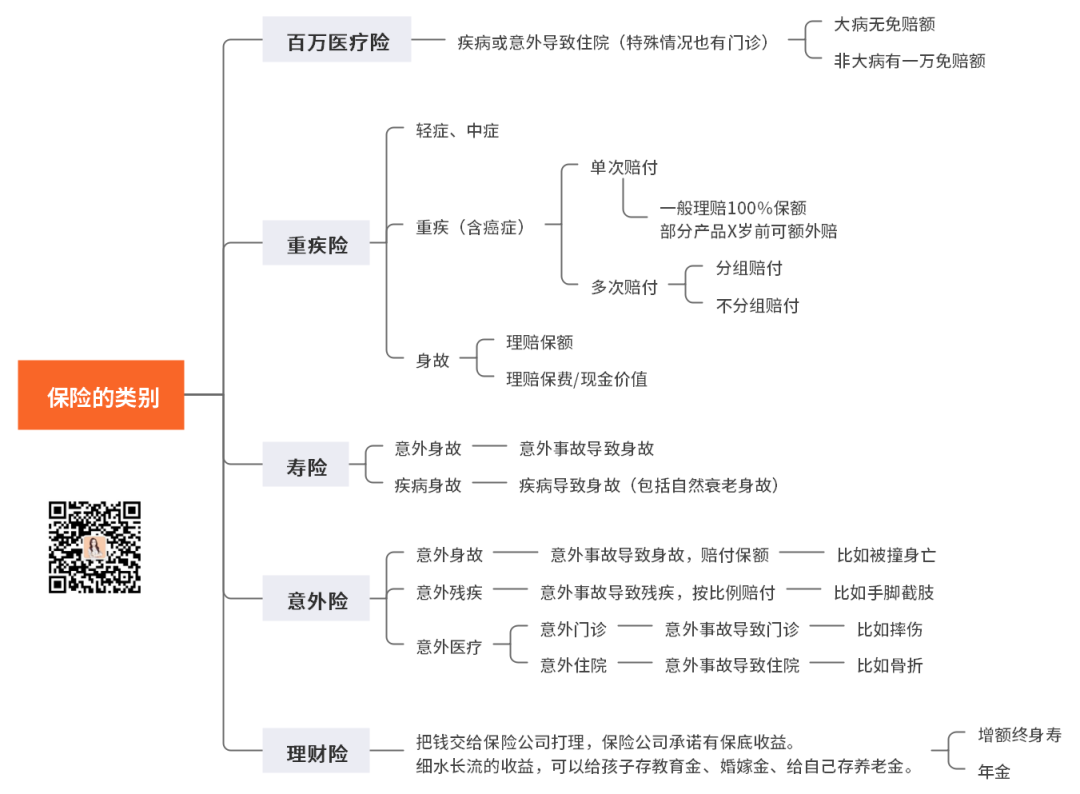

医疗险:

可以报销门诊/住院费用。

商业医疗险有小额和大额两种。

小额的,免赔额低,报销额度小,我不建议买,因为价格不便宜,而且小病医疗费,其实我们自己承担,问题不算大。

就怕大病。

大额的医疗保险,就是百万医疗险,超过1万的费用,可以100%报销。

我推荐这种,性价比高,遇到大病住院,基本可以解决问题。

市面上的百万医疗险种类繁多,花多眼乱,我总结如下:

我比较推荐的是保证续保时间长的,有住院安排和医疗垫付服务的产品。① 续保期间内,不会因为产品下架不给续,只是说新买的人买不到,已经买了的,可以续保;

② 不会因为我理赔过不给我续保,且同一个病,只要赔付金额没超过保额,就可以一直理赔;

③ 不会因为我身体变差不给我续保,续保期间无等待期无需重新做健康告知;基于以上分析,我非常看中保证续保时长。目前最长的是20年。又因为我们普通人的医疗资源紧缺,想要快点住院得拜托别人,所以如果保险公司能协助安排住院,那就真是帮大忙了。但也别忘了,产品再好,也要看我们自身的身体条件是否满足。不然很浪费时间。得了合同约定的疾病,可以直接赔付一笔钱,用来治疗,调养,和弥补收入损失。

重疾险保轻症、中症、重疾/身故,是保险类别里面较为复杂的,篇幅较长,今天就不展开了。挂了可以赔钱的保险,包括意外挂和非意外挂(因疾病挂、自然死亡、认定死亡)。比如渣男深买了100万寿险,几年后得直肠癌挂了,那么可以获赔100万。钱给谁?给他的受益人,让悲伤的他们,起码没了人,还能留点钱,不至于生活那么艰难。但家庭的开支依旧,房贷车贷物业水电,赡养老人,养育孩子,一样不少,并且全部落在队友肩上。一般建议年收入的10倍,可以算下家里的负债,最好保额能覆盖到。建议到退休就可以。男生到65岁,女生到60岁。大概到那个时候,咱们的负债基本清掉了吧。到60岁,100万,大概几百,但是到终身,就要几千了。

如果你喜欢到终身,我当然不反对。毕竟就是因为钱包紧张,咱才考虑便宜的这些保障内容跟寿险、重疾险和医疗险,其实有一些重叠。但这四个保险,是不能替代的。通俗来说就是你先交钱,后面再按照合同说明的情况,开始领钱,领出来的钱,想干嘛用就干嘛用,没人会管你。定期的一般被说成是教育金,家长给孩子买,等到孩子长大读书,每年可以领钱来交学费。比如,渣男深给7岁女儿买了一份定期年金险,5年交,每年交10万,合计交50万,期限是15年。等到女儿18岁上大学,18-21岁之间共4年,每年可以领15万,合计领了60万。女儿22岁,也是合同终止的那年,还可以领10万,合计就是领了60+10=70万。要把你的投入和回报,以及时间,写进表格里,然后计算实际回报率,也就是IRR,对比市场的投资产品利率,才能知道这份保险到底值不值。比如渣男深买了一份养老年金,交10年,每年交10万,合计交100万。等到60岁开始,每年可以领10万出来花,一直领一直领,只要不死,都可以领。

如果渣男深可以活到89岁,那他就是领了30年,10万×30年=300万。聪明的你已经想到了,万一61岁就挂了呢,才领了2年,岂不是血本无归?

有一些确实领了2年就挂了,那合同也终止了,什么都没有了。但有一些可以保证领20年,如果才领了2年就挂了,那么可以直接一次性赔18年的钱。那渣男深这样,100万成本,领300万的,算是划算吗?

很多人以为很划算,殊不知一算出来,IRR才1.85%…上面我举的例子,是比较纯粹的定期版年金和终身版年金。

如果幻想通过分红改善养老生活,那我觉得这样挺冒险的。如果达不到预想的,那可能年老生活水平就…不能如你所愿了不是说分红型保险一定不好,只是我们不要本末倒置,要记得自己买保险的初衷。

当然如果本身产品就很ok,那有个分红,也是锦上添花。你买了这份年金保险,给你开一个万能账户,你有闲钱可以往里面放,年金保险到期给你发的钱,你也可以不领,直接转进去万能账户进行增值。

这个万能账户承诺给你保底收益率,一般是1.75%-3%之间。本来这是一件好事,毕竟如果实在没有其他投资渠道,你也可以把钱放进来。但是放进去要收手续费,取出来也诸多限制,比如只能取20%。

万能账户最大的套路就是代理人给你看演算利率,但不告诉你(你自己也不看)合同约定的保底利率。

像5月底,各家保险公司下调万能险结算利率,就是常规操作,并不犯法。

如果你有研究,就会发现,万能险的结算利率其实目前还挺高的,4%左右,但它就是不能保证的,多次下调,也是正常的。

很多时候卖给你的时候,看到的利率都很高,但是真正等你想要领出来花的时候,利率就很低了。而且,我发现附加万能账户的保险,退保的人非常多,年年如此,之前写过,可以→点此回顾

我的意见是,核心你还是要关注这份年金保险本身的收益率,值不值。

万能账户是其次的,锦上添花的,不是你决定买这份保险的第一要素。属于寿险的一种,但我单独拧出来讲,是因为它很特别。每一份保险,都是有现金价值的,就是你退保可以退回来的钱。

增额终身寿神奇的地方在于,它可以只退保一部分,也可以全退。

很多人买它,就是图它灵活,啥时候自己要花钱了,比如给孩子交学费、礼金钱,还有退休了,要花钱,都可以领取出来。这类保险,很灵活,但核心也是一样,要计算它的收益率。

增额终身寿,最近炒得很火,确实是目前投资环境不乐观、整体利率下行的趋势下,很不错的保本保息的理财产品。最后总结一下:

基本上我们接触到的保险,就是这些了。

你们在买保险的时候,记得向保险代理人问问清楚,保什么,怎么赔。

如果是理财型的保险,记得让ta把实际回报率算出来,把保底利率展示出来。这既考验了对方的专业水平,也考验了对方对你的诚信。