微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

买理财险,真的挺复杂。

首先产品类别多:年金险、万能险、分红险等等;

再加上各种五花八门的宣传:到账双息、月领分红、生效三息、金融房产、空账生息......

直接就把人搞晕了。

越是这个时候,越不要急,如果一上来就盲目对比产品,纠结到底是银行经理给我推的A产品收益高,还是我家做保险代理人的邻居给我推的B产品收益好?很容易掉进坑里。

挑理财险,一定要综合这几方面考虑,从自己的真实需求出发,才能买到合适的产品。

本文重点

>>根据产品种类选择

>>根据资金流动性选择

>>根据资金安全性选择

根据产品种类选择

买理财险是为了获得收益,但不同的种类,获益的情况也不同。

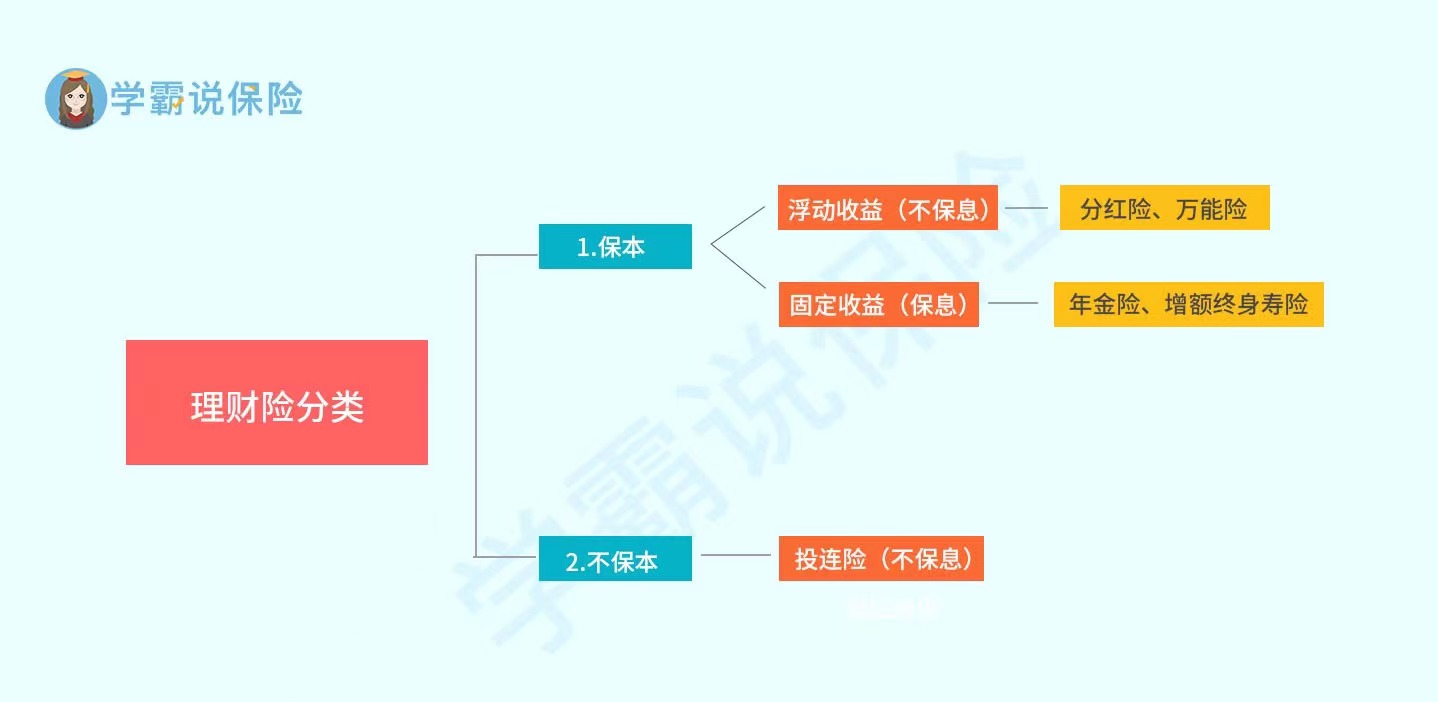

分为保本的理财险和不保本的理财险。

其中保本的理财险有2种:浮动收益(保本不保息)和固定收益(保本保息)。

浮动收益:万能险、分红险。

固定收益:年金险、增额终身寿险。

不保本的理财险:投连险。

看这张图更直观清楚:

先说说浮动收益类型的。

◆ 1分红险

分红险是一种保本,但不保收益的产品。

除了提供根据人身保障,收益依赖保险公司每年的经营情况,经营情况好,分红多,经营情况差,分红很可能为0。

学姐不太建议大家盲目入分红险,一是分红险的分红是不进行公示的,能拿到多少收益,也只有买过的人才知道;二是我国对保险公司赋予的投资自由度比较低,低风险、低收益的固收类资产占大头,风险回报率较高的权益类资产占比很小。

如果想利用分红险获得相当可观的收益,不太现实。

◆ 2万能险

万能险除了提供人寿保障外,还有一个可供投保人进行投资活动的账户。

账户收益利率分为低、中、高三个档次,其中只有低档利率(保底利率)是固定的,白字黑字写进合同。

低档利率的范围大概在1.75%-3%,数字越大,收益越高。

不过要注意的是,有些保险公司为了鼓吹产品,把前几年实际年化收益做的很高,以此吸引我们购买。

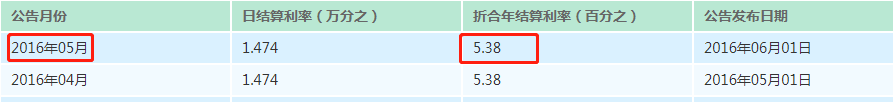

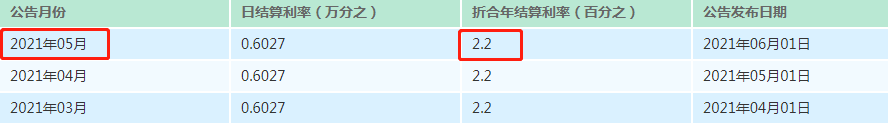

由于万能险利率并不稳定,买了之后过了几年,年化收益很可能一降再降,接近保底收益。

举个例子给大家感受下:

所以想知道万能险的收益情况怎么样,最好看保底收益。

总的来看,分红险和万能险两种理财险虽然被宣传得好听,但实际收益却不固定,容易出现“货不对版”的情况。

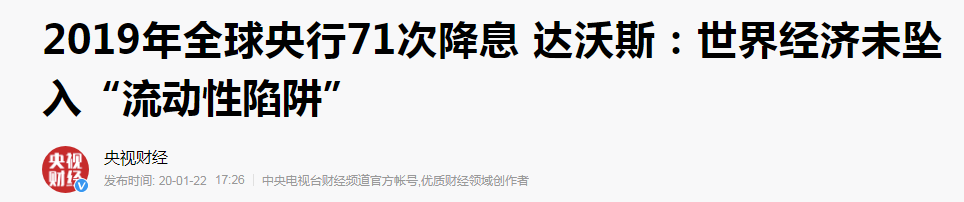

加上经历了2019年和2020年连续两年全球降息,利率持续下行,未来只会更低。

可能导致分红险和万能险未来收益蹭保底利率,理财效果也许达不到预期,入手需谨慎。

接着再说说固定收益类型的理财险。

◆ 3年金险

年金险最好理解,被保人交纳保费,只要平安健康活着,就能按时领取固定的保险金。

简单说就是,交钱——返钱。

领取时间和领取金额在合同上写得明明白白,所以常被宣传为“给你一个确定的未来”。

收益好不好,主要看>>IRR,即内部收益率,用来衡量一款年金险在某个时间的真实收益情况。

IRR越高,预期收益率也越高,抗风险能力越强,其未来能抵挡的通货膨胀率也越多。

◆ 4增额终身寿险

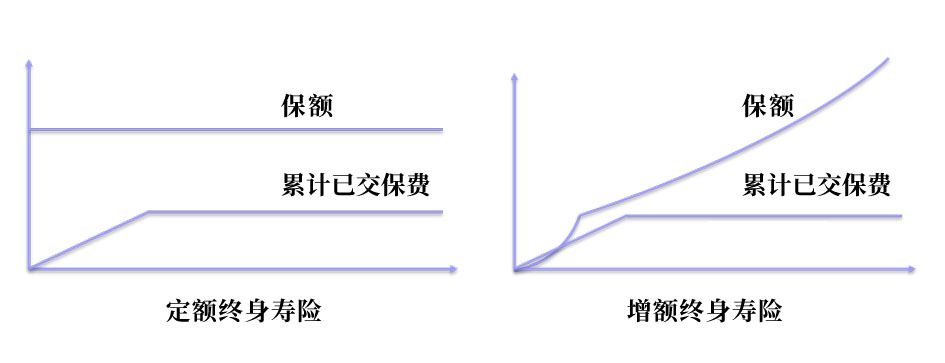

增额终身寿险是终身寿险的一种,但与传统寿险(即定额寿险)有很大不同。

定额终身寿:保额固定,买的是身故杠杆。

增额终身寿:保额按一定比例每年递增(写入合同),可以看作是一个身故保障+储蓄账户,财富不断增长。

增额终身寿险就好比一个存钱罐,每年的钱会越涨越多,提供的是一个“现金流规划工具”,营销模式更贴近终身年金险。

但相比于普通年金险(固定返还和领取),增额终身寿险资金流更灵活,可以通过减保、保单贷款等方式变现,随时申请,非常方便。

判断增额终身寿险收益如何,一个要看合同上写的保额复利增长值,数字越大越好;另一个要看回本周期,并通过IRR算出实际收益率,数值也是越大越好。

由于这部分的计算需要一定的专业知识,如果想知道一款产品的真实收益情况,建议找专业的保险规划师帮你一对一计算分析。

此外,在选理财险产品时,如果遇到收益不确定,有“分红”、“万能”字眼的保险,学姐建议只用看确定写入合同里的收益,这样不容易出错。

再来看看不保本也不保息的投连险。

◆ 5投连险

投连险是理财产品中的“异类”,其他的理财险基本是有投入,则一定会有回报,安全性高。但投连险风险较高(介于证券和基金之间),很可能会赔本。

总结来说:

心脏承受能力较弱的人群:选年金险、增额终身寿险。收益固定,风险较小,不会像坐过山车一样体验忽高忽低的感觉。

心脏承受能力较强的人群:选择万能险、分红险、投连险。收益不稳定,前两者还可以保本,但后者很可能面临0收益、甚至亏本的情况。

根据资金流动性选择

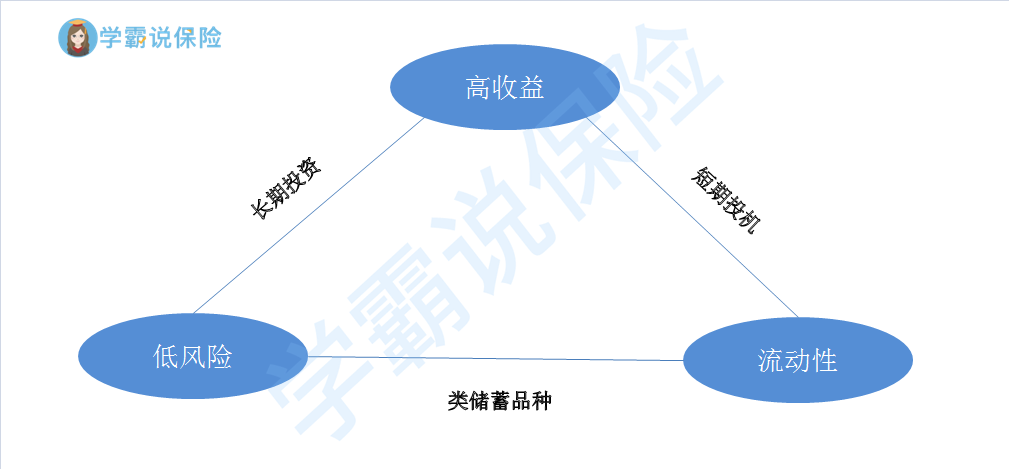

资金流动性指产品的兑换现金的能力,即需要用钱,能否调取资金的能力。

在投资产品时,我们往往希望兼顾收益性、安全性和流动性三者,但市场上并没有一款产品能够做到。

只能通过做好资产配置,对不同特性的产品做组合搭配,才能实现三者的平衡。

理财险适合长期投资,但由于个人理财目标的不同,资金流动性也会有相应的变化。

◆ 1.中长期目标:想给自己存养老金、为子女储备教育金、或是为了做好资产配置。

这类为将来做好打算的投资,一般钱都是固定放在账户里,保本升值,对资金流动性的需求不大。

如果有急用钱的时候,也可以通过减保、保单贷款等功能进行变现,以便不时之需,还算比较灵活。

◆ 2.短期目标:两年后想买房买车。

这类理财目标对理财产品的兑付能力要求很强,而理财险虽然具备一些变现功能,但仍旧需要时间去获益。

如果短期内就想挪用理财险账户里的资金,资金取用会受到一定限制,收益也会受到影响。

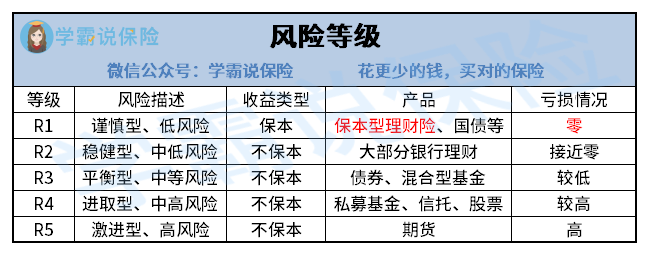

根据资金安全性选择

在国内,一般将理财产品风险划分为5个等级。

其中理财险的风险等级位于R1,指产品总体风险程度低,收益波动小,产品本金安全性高,收益不能实现的可能性很小。

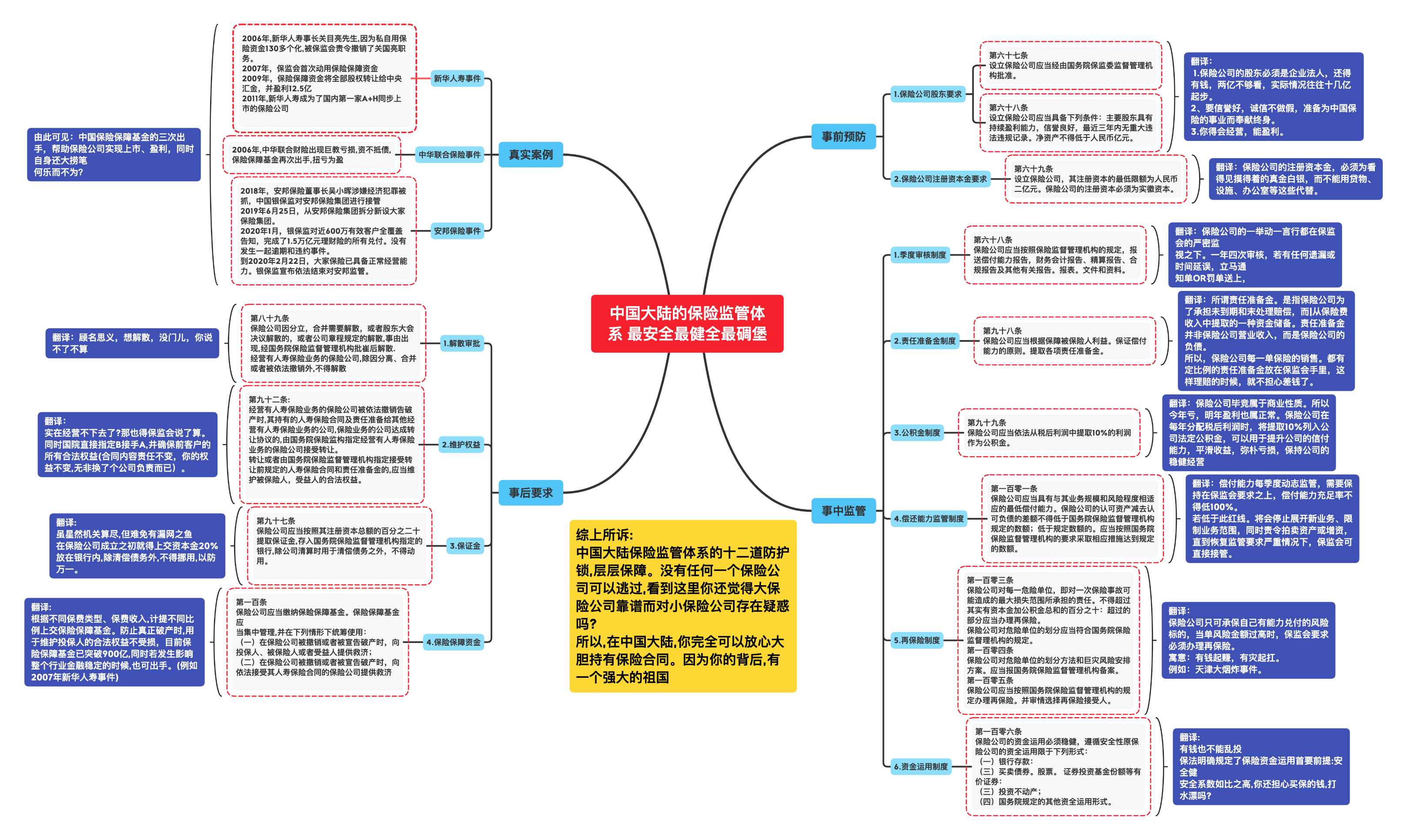

而理财险之所以安全性高,得益于背后被监管严格的保险公司。

不论公司大小,在层层严密的监管下,真的很难因为经营问题而倒闭。

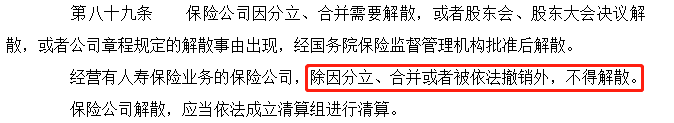

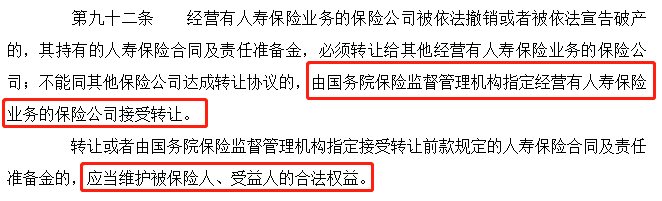

退一步说,就算破产了,根据我国保险法规定,国家也会派新的保险公司接手,保障不会有影响。

有国家兜底,可以说理财险资金安全的风险为0,很少有理财产品能与之媲美。选择理财险,就等于选择了一个安全的投资账户。

学姐总结

理财的方式有很多,理财险只是其中一种。

其优点是安全性高、提前锁定利率,但这个优势,是建立在长期持有的基础上。

理财险由于品种多,获益方式也很不同,在选择时就更需要结合自己的需求选择,想要做教育金还是养老金,想要避债、避税,还是想要优化资产配置。

以此来匹配返钱方式和收益效果,才能缩小选择范围,快速找到适合自己的产品。