微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

很多小伙伴刚接触保险的时候都会遇到这样的情况:

确定了需要买的险种和产品之后,有一个无比现实的问题很快就摆在了眼前,那就是——保额该买多少才合适?

买多了吧,前期花费较大,怕负担不来;买少了又有可能不够用……

或者是在纠结要追求全面的保障还是要把保额做高?

学姐的建议是:优先选择保终身且保身故,之后再考虑保额以及附加责任。如果预算实在有限,也建议通过降低保额的方式,优先保终身且保身故,后期再通过加保来提升保额。

当然,肯定会有很多小伙伴对学姐说:“学姐学姐,怎么你的看法跟其他人不一样呀?我听其他人都是建议首先考虑提高保额的,毕竟‘买保险就是买保额’。”

其实其他人说的也很有道理,但是在关于“买多少保额”这件事上面,学姐有不同的看法。

且听学姐分析分析~

本文重点

>>为什么要优先保终身且保身故?

>>预算有限怎么做高保额?

>>保额是不是越高越好?

为什么要优先保终身且保身故?

◆ 保证疾病高发期有保障

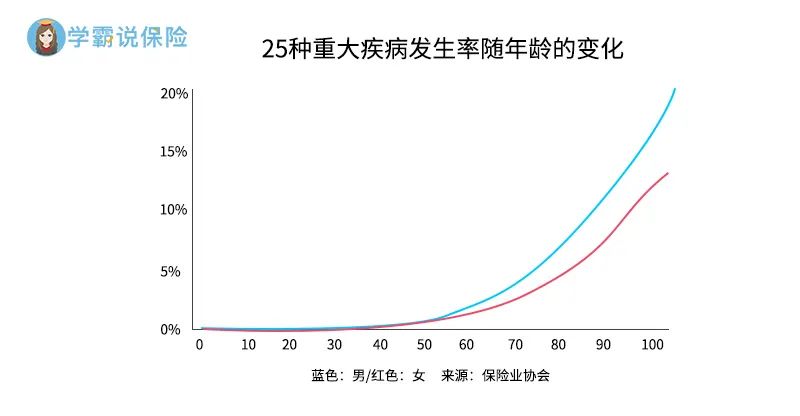

根据保险行业发布的25种重疾发生率表来看,人的一生,发生重疾的概率会随年龄的增长而加速升高,如图:

可见,从40岁开始,无论男女,重疾发病率都开始快速升高。很明显,在70岁之后,发病概率会更高。

如果重疾只保障到70岁,就没有覆盖主要的重疾高发期,在我们最有可能发生重疾的阶段失去保障。

定期型重疾险最大的问题就是在到期后风险如何转移。

到期后最大的两个问题:

一个是年龄过大再次购买重疾险保费过高;

一个是身体状况太差导致六七十岁之后无法再投保。

买了定期型重疾险后,如果在到期前发生了重大疾病,那么它是可以很好地解决重大疾病的后期康复护理等费用的。

但如果到期后发生重大疾病,在没有保险的情况下,那么疾病的治疗费用都只能自己承担。

万一真的发生这样的重大疾病要怎么办呢?如果有医疗险还好,至少能报销一部分医药费,但是护理费康复费一概不管。

甚至子女还得请假照顾你,一系列的额外花销也会花掉不少的钱。

要是把积攒了半辈子的积蓄交给医院,那就更不值得了。

所以,从重疾的发病率来看,保障到70岁,大概率是不够用的。

◆ 保证获得赔付

有人觉得只要保重疾就够了,哪怕到了要身故的时候,肯定也是因为严重疾病走的,可以申请重疾理赔。

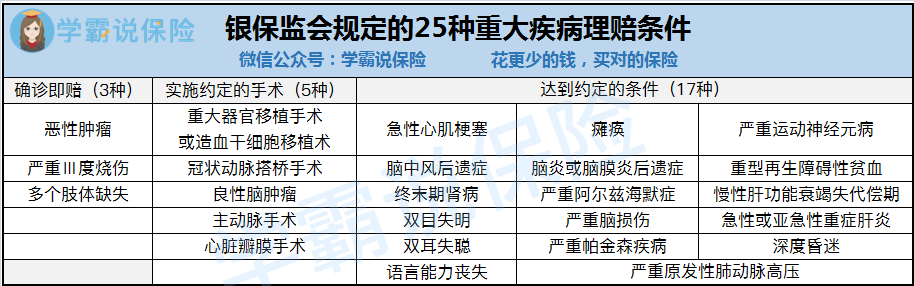

然而并非如此,重疾险里很多疾病都是对理赔有要求的,并不是我们所说的任何疾病都是确诊即赔。

重疾险的赔付条件是:发生合同约定重疾并达到合同约定重疾的疾病定义。

这个定义不一定是指医院的确诊通知书,可能是经过一定的治疗手段,并观察一段时间,仍有某个症状,才能判定符合重疾理赔条件。

这就意味着,买了不含身故的重疾险后,如果还没有达到重疾理赔的条件就身故了,是无法获得赔付金的!

所以说,选择含身故的重疾险保障更全、赔付更广,也是对自己负责。

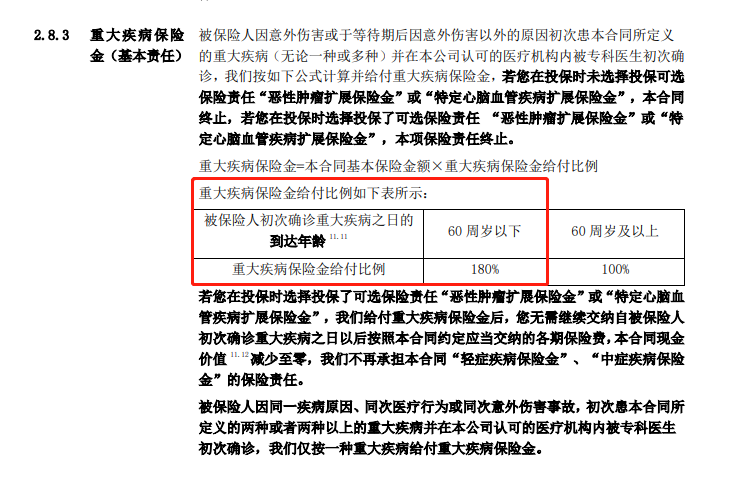

◆ 60岁前额外赔付

有的小伙伴认为:同样的预算,保定期可以做到50万以上的保额,保终身却可能只能做到30万左右。

那如果我买了保终身、30万保额的重疾险,且万一很不幸地就在六十岁前出险了的话,保额不就根本不够用了吗?

小伙伴的担心是有理由的,但其实保险公司们早就替大家考虑到了这一点。

现在市面上热销的重疾险产品,都有60岁前额外赔付的条款,恰恰就能避免保终身高风险期保额不足的情况。

如达尔文3号和超级玛丽3号max,在60岁前确诊重疾,可额外赔付80%基本保额,这是目前重疾险中重疾赔付的最高比例。

相当于如果买50万保额,60岁前不幸罹患重疾,能拿到50╳180%=90万!

所以,如果预算短时间内有限的话,可以先降低保额,买终身;之后有经济能力了,可以再加保,买高保额,让保障更加完善。

那么保额选多少合适呢?可以按照被保险人年收入的5倍计算,一般不应低于30万,如果预算允许,可以适当调高一些。

但很多时候,大家会碍于手上资金紧张,而无法把保额做充足。这种情况应该怎么办呢?

别急,学姐这就给你支上几招!

预算有限怎么做高保额?

◆ 换家保险公司试试

目前国内合法合规存在的保险公司有179家,当我们不再一味追求大品牌的时候,会发现我们的选择有很多很多。

可能有些朋友纠结于公司太小、没听说过、不了解……其实,在保险行业,根本就没有所谓的小公司,在《保险公司哪家好?选大公司还是小公司?》这篇文章里,学姐已经解释得很清楚了,有兴趣的可以看一下。

◆ 先降低保额再加保

买保险不是一步到位的,优先选择保终身和身故,保额低一点没关系。等后续收入上来的时候,就可以考虑加保。

很多人以为加保的意思是直接在原来那份保单的基础上多交点钱就行了,其实这是对“加保”的误解。

一份保单一旦生效,被保人、保额、保障期限、年保费等基础信息,基本是不能改变的了(某些特殊产品可以增额,但也是有条件的)。

我们说的加保,一般有以下2种形式:

① 直接投保新保单;(随着医疗水平的发展,有些治病的医疗手段会有新的突破,五年后乃至十年后的保险产品肯定会更新,会包含新的保障内容和保障权益,投保新保单是一个不错的选择)。

②“保单升级”式加保(有些保险公司会相隔一段时间,对某款保险产品进行“优化升级”,一般会在放宽投保限制规则、增加疾病病种、提高赔付比例、增加赔付次数、增值服务等上面做文章)。

但“保单升级”式的加保,大部分都是“多花钱买了小责任”,倒不如再多添些钱购买一款新的产品,把保额堆高。

◆ 选择储蓄型产品

保的病种多、赔身故、有豁免、多次赔付、有分红、能返还保费的重疾险,肯定大家都想要,但好东西通常价格不菲,大部分人可能都没办法承受。

所以,我们的钱要花在刀刃上,尽量选择储蓄型产品,保障终身,身故赔保额。首先就该排除能分红可以返还保费的,其他的根据自己的需求选择就好了。

为什么不推荐买返还型保险呢?学姐之前在这篇文章中有详细地给大家解释过哦:买什么返还型保险?家里有矿吗?

◆ 选择单次赔付

相对单次赔付的重疾险来说,多次赔付的保障更强,但同时保费会更贵。在预算有限的情况下,与其追求多次赔付,不如把单次赔付的保额做高。

如果首次赔付的保额不够高,没有足够的钱来把第一次患的重疾治好、调理好身体,再谈多重保障就没有什么意义了。

◆ 重疾险+医疗险

市面上的百万医疗险很多,保额都挺高的。现在30岁的男性,几百块钱,就能轻松买到保额几百万的百万医疗险,它可以解决一部分治疗费用。比如学姐推荐的下面这些百万医疗险就非常的优秀:

那多余的预算就可以留给重疾险,重疾险主要用来弥补收入损失,支付护工费营养费、后期的康复费等。

除此之外,我们还可以通过长短险搭配、减少被保人(优先为经济支柱配置)的方法来提高保额。

保额是不是越高越好?

其实,保额也不是越高越好,还是要量力而行。

保额配置得过高,相对应的保费也会增加,如果买保险的钱占用了一个家庭太多的支出,导致当前的生活质量下降,或无力支付后续保费,那就得不偿失了。

选择高性价比的保障型产品,把保费支出控制在合理的范围内,同时又能满足保障需求,才是最理想的状态。