大家都想找个“能锁长期,还能博高收益”的理财方式,

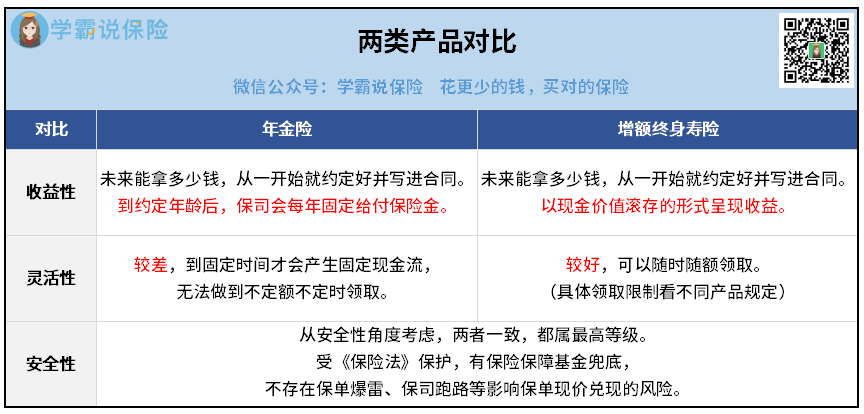

两者本质都是理财险,但用法完全不一样,核心看3点:

比如教育年金,就是给孩子存学费,到时间了自动领钱;养老年金就是给自己存养老金,到约定年龄按年/月领钱养老。

增额寿主打长期灵活储蓄,本质是终身寿险,提供身故保障。

因为带有增额二字,有现金价值、保额复利增长的能力(简单说就是保单里的钱会逐年变多)。

需要用钱时,能通过减保(取一部分)、保单贷款(借一部分)灵活支取,更像是一个“能增值的灵活小金库”。

年金险的领取时间、金额是约定好的,到时间就按年/月自动发钱。

比如老杨买了养老年金险,约定60岁开始领,那从他60岁起,保险公司会直接把钱打到他银行卡,不用他操任何心,活到老领到老。

增额终身寿没有固定领取时间,得自己手动操作“减保”。

比如老杨50岁时女儿要读大学,就向保险公司申请减保取几万;60岁想旅游,再减保取几万,剩下的钱继续在保单里增值,啥时候用啥时候取。

而且一般来说线上线下都能申请减保,具体看产品规定。

如果没有用钱需求,也可以把钱一直放在保单里,收益会更高。

年金险因为领取时间、领取金额合同会列明,灵活性较差(但换个角度看,也算省心)。

比如约定60岁领就不能59岁领,每年领5万就不能多领,避免乱花钱,特别适合担心 “老了管不住钱” 的人。

增额终身寿灵活度拉满,什么时候领、领多少,只要符合合同规定,全由自己决定。

今天想买台车,明天想出去旅游,都可以随时减保拿钱,适合没有明确规划的人。

年金险像水闸,到点就开闸放水,专款专用;增额终身寿则像水龙头,随用随开,灵活度高。

因为平时没说“分红型”的产品,都默认是“固收型”产品。

固收型很好理解,就是所有收益固定写进合同。

比如固收型年金险,约定60岁起每年领5万,就一定能领5万;固收型增额寿,第10年现金价值多少,合同里也写得明明白白。

分红型就不一样了,收益分为两部分:

一是保证收益,这部分收益固定写进合同,100%能拿到。

比如分红型年金险约定60岁起每年至少领3万,这3万就是保证能到手的部分;分红型增额寿约定第10年保证现价有30万,当年总现价就不会低于这个数。

二是分红收益,具有不确定性,保险公司每年会公布分红实现率。

它来自保险公司“分红险账户”的盈利,监管要求至少把70%的盈利分给我们投保人。

所以,买分红险可以理解为我们拿钱让保险公司去投资,保险公司赚钱了,我们就有分红拿(即便保司亏钱了,因为有保证收益在,我们也不会亏本)。

看到这里,大家应该就知道为什么越来越多人开始买分红险了。

分红型保证利率上限1.75%(只比固收型低0.25%),

如果保险公司投资做得好(比如投了优质债券、基建),就能拿到额外的高分红,相当于 “用0.25%的固定收益,换更高的收益可能性”。

既保住了底,又能对抗利率下行,这就是它成热门的关键。

但也因为分红收益的不确定性,选产品时就不像买固收型产品那样直接看固定收益那么简单,还需要特别关注保险公司的背景实力,投资表现以及过往分红实现率等等。

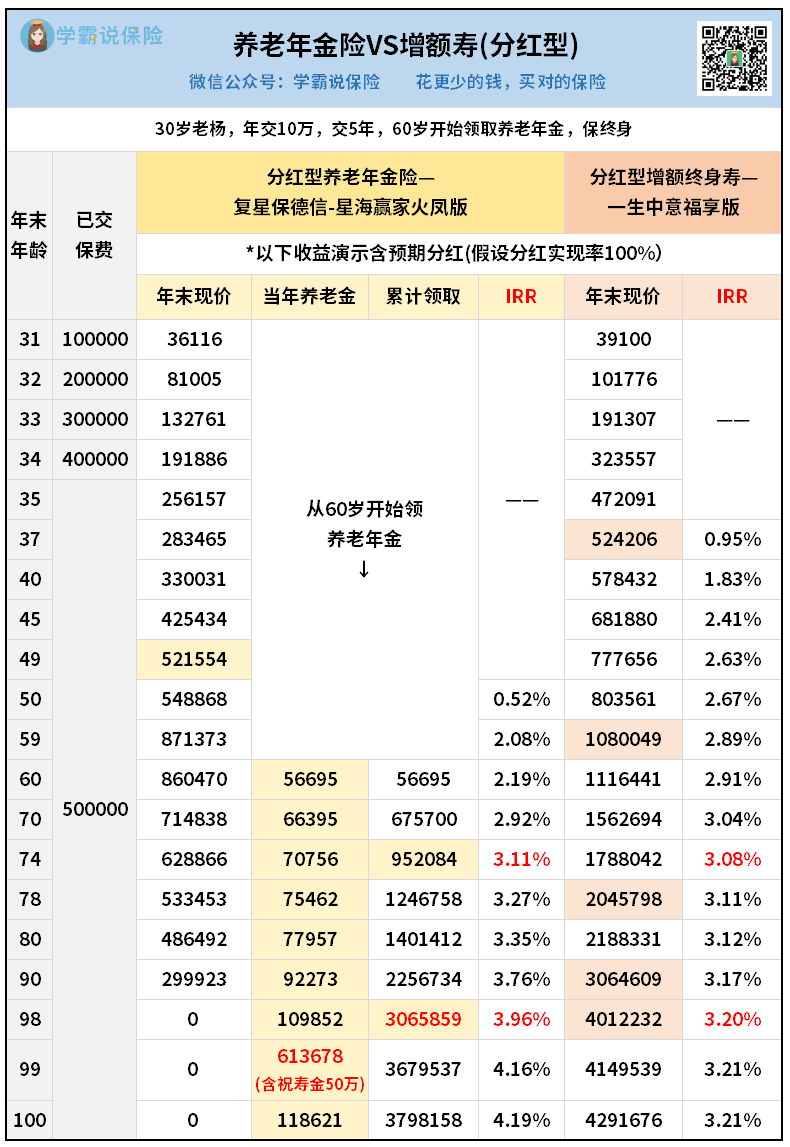

为了让大家更直观地感受两个险种的区别,做出最适合自己的选择,下面就拿市面收益第一梯队的两款产品来对比:

以30岁的老杨为例,年投入10万,投5年,可创造如下收益:

星海赢家火凤版在保单第19年,现价超过本金,实现回本;

前期,一生中意福享版创造的收益更高,59岁现价突破100万,IRR达到2.89%;

但中后期星海赢家火凤版实现反超,在老杨74岁时,IRR达到了3.11%,100岁甚至达到4.19%。

两者表现都不俗,但为何后期养老年金险的收益能超过增额终身寿?

原因很简单,养老年金险靠的就是“专注养老+时间效应”。

可以慢慢变成100万、200万、300万甚至400万。

并且这款产品减保相对灵活,早早就能减保满足我们的资金需求,

老杨的子女教育、婚嫁、买车买房,自己养老等需求,都可以满足。

星海赢家火凤版前期收益虽低,但后期奋起直追,并且老杨活得越久IRR会越高。

最直观的好处是,只要老杨活着,就能一直领钱养老,完美解决养老需求。

对资金用途没有明确规划且对灵活性有需求的人群,入手分红型增额终身寿。

能在当前利率下行的环境中提前锁定一份高收益保单,为未来保驾护航。

有明确养老规划的人群,更适合入手分红型养老年金险。

专款专用,能领取到可观的养老年金满足需求,最大程度防止长寿风险,不用担心“人活着,钱却花完了”的情况存在。

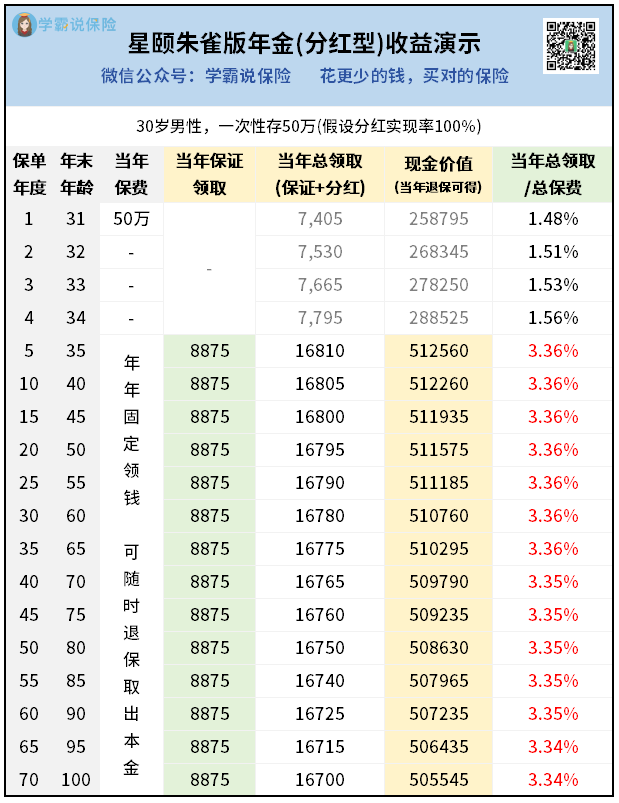

如果说不想等几十年领钱,想要存几年就有钱可以领,也可以考虑买快返年金险。

话说,自从银行定存利率跌破1.5%,喜欢存钱吃利息的朋友都转来买这类产品。

一次性存50万,第5年开始领年金——

保底每年8875元,算上分红每年能领1.6万多。

如果把每年领的这笔钱当做利息:

不算分红,年化单利1.775%;

算上分红,年化单利超过3%,比存银行还是香太多。

关键是第5年起,退保至少能拿回50万本金,急用钱也不怕。