微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

理财险的承保,一直有着一个矛盾。

一般来说,我们想要很高的收益,需要花点时间给复利去滚存。

但矛盾点就在于,有大把时间留给增额寿复利滚存的年轻人,大都囊中羞涩。

小有所成的中年人,却没有太多时间给复利去滚存。

上周三,我就收到了这样一条私信:

其实,问过我类似问题的人真不少。

年轻人少有养老焦虑,等真正意识到需要的时候,往往已经错过了黄金时期。

应小伙伴们的要求,我整理了一期40岁以上人群怎么给自己配置养老保险的思路出来。

希望能对有养老焦虑的朋友们一点帮助。

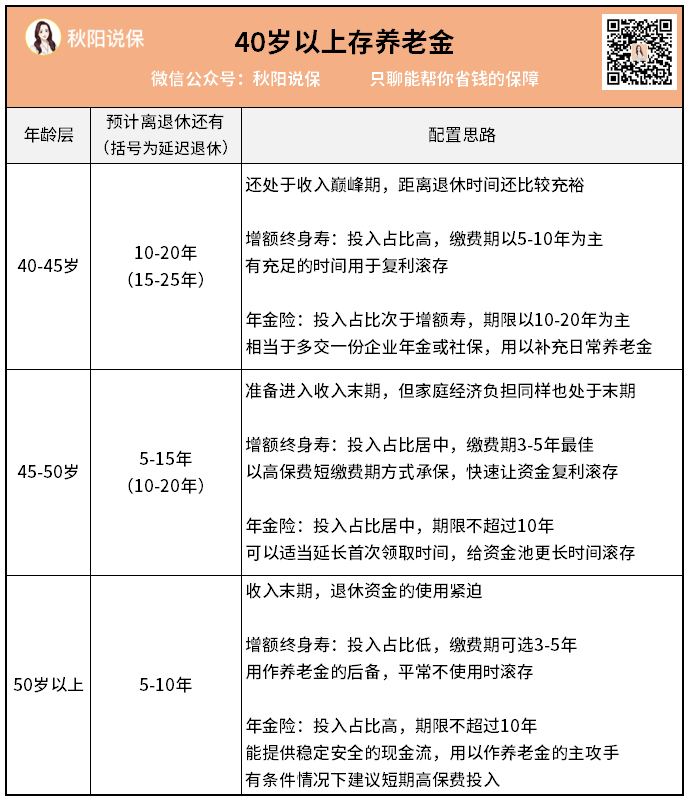

针对不同的年龄,我建议的配置思路会有些许区别。

40岁以上的人群我会大致分为三档:

但即便配置思路不同,目的都是一样的:只有和自己的生命绑定一生的现金流收入,才能提升自己晚年的安全感以及幸福指数。

就像我一个亲戚,早年去大城市打拼。

吃了房价暴涨那些年的福利,名下现在有4套房子,身家超过好几千万。

但老来中风,房子有价无市,又不愿折价贱卖,后来被儿子送到了一家很普通的养老院。

最后也只是在那里静静地过完最后的人生。

所以,现金流才是养老金配置中,最着重需要考虑的资产。

以下配置的逻辑,也是建立在现金流安全、灵活、可持续的基础上考虑的。

40-45岁

这个年龄的群体,占了找我做养老保险规划人群的50%以上。

群体里所有人,一开始几乎都对未来养老抱有消极态度。

原因是觉得当下才来做养老准备,已经错失了黄金时期,亡羊补牢了。

其实未然。

这个年龄层,如果按照60岁退休需要用到养老金来计,那么还有10-20年左右的时间用于准备。

考虑到即将正式推广的延迟退休,预计时间还能去到更充足的15-25年。

鉴于该年龄层当前家庭经济责任还较大,而时间较充裕,我会建议扣除完家庭必要支出后,将盈余的一半用于做养老规划。

按照100-年龄,得数用以分配增额终身寿以及养老年金的比例。

举个例子。

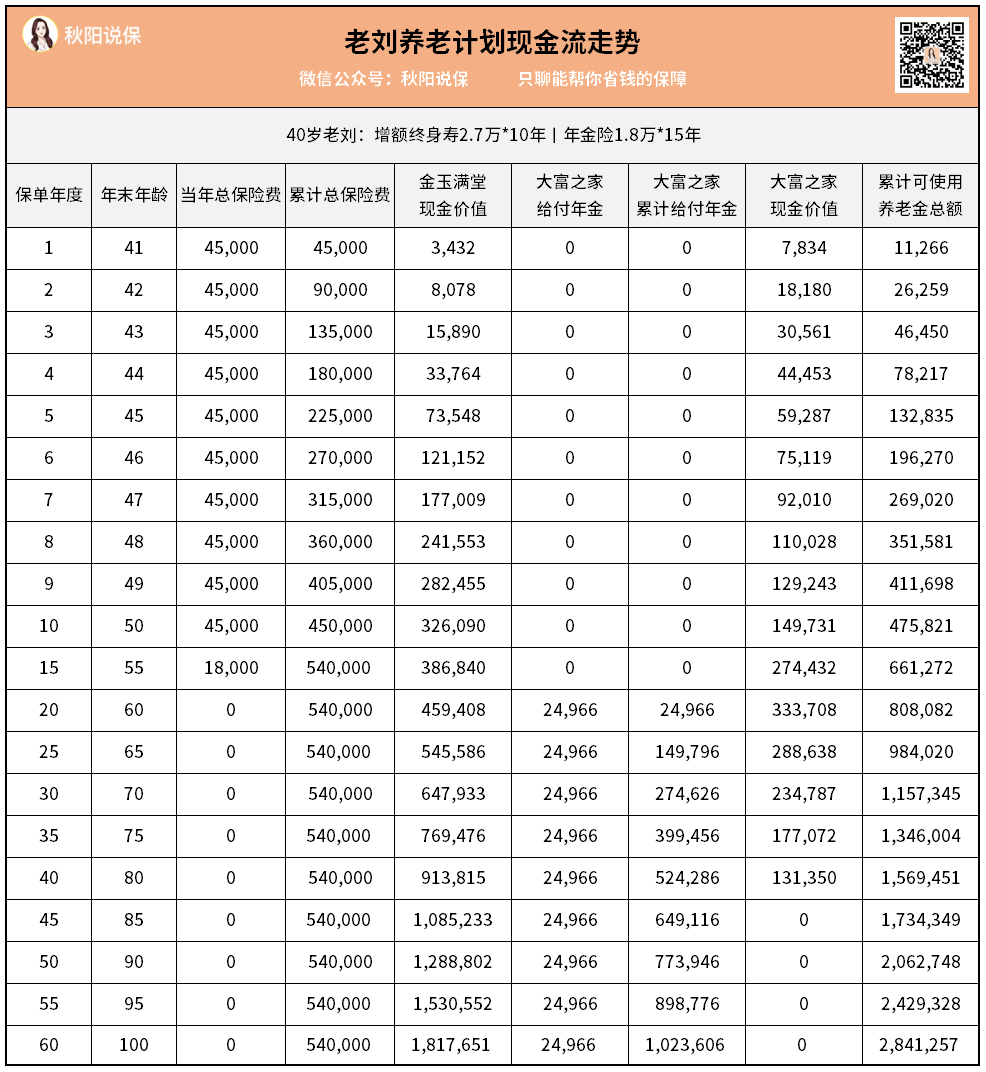

40岁老刘,是公司的中层管理者,年收入在18万。

每年有一半的年收入用于承担房贷与孩子教育费用。

50%的年盈余,也就是45000元,按照100-40=60%比例配置增额终身寿,40%比例配置养老年金。

即2.7万投向增额终身寿,1.8万投向年金险。

增额寿产品选择收益、回本速度、贷款利率综合最优秀的弘康金玉满堂。

年金产品选择收益、缴费期、养老社区等均极具竞争力的大家大富之家。

具体现金流走势如下:

增额寿现价增长快,老刘选择了10年缴费,预防临时有资金需求,可以通过保单贷款提现。

年金选择15年缴,每个月1500元,类似又给自己多上了一份社保。

按计划,60岁退休那年开始,大富之家每年可发放近2.5万元年金,折合每个月在社保基础上多增加了2000元。

与此同时,金玉满堂与大富之家当年现价合计达到79万元,超出总投入46%。

退休后的老刘,每年领取社保+大富之家的年金,偶尔还能从金玉满堂中减保领取一大笔钱出国旅个游。

成功开源的他,享受着钱要怎么花的幸福烦恼。

45-50岁

这个年龄层的人,应该是养老焦虑最鼎盛的年龄。

需要承担的家庭经济责任已经逐步进入尾声,所以会有更多的盈余资金可用于储备。

但由于临近退休(10-20年左右),可以交由滚存的时间不多,投资策略考虑选择大金额短缴费期。

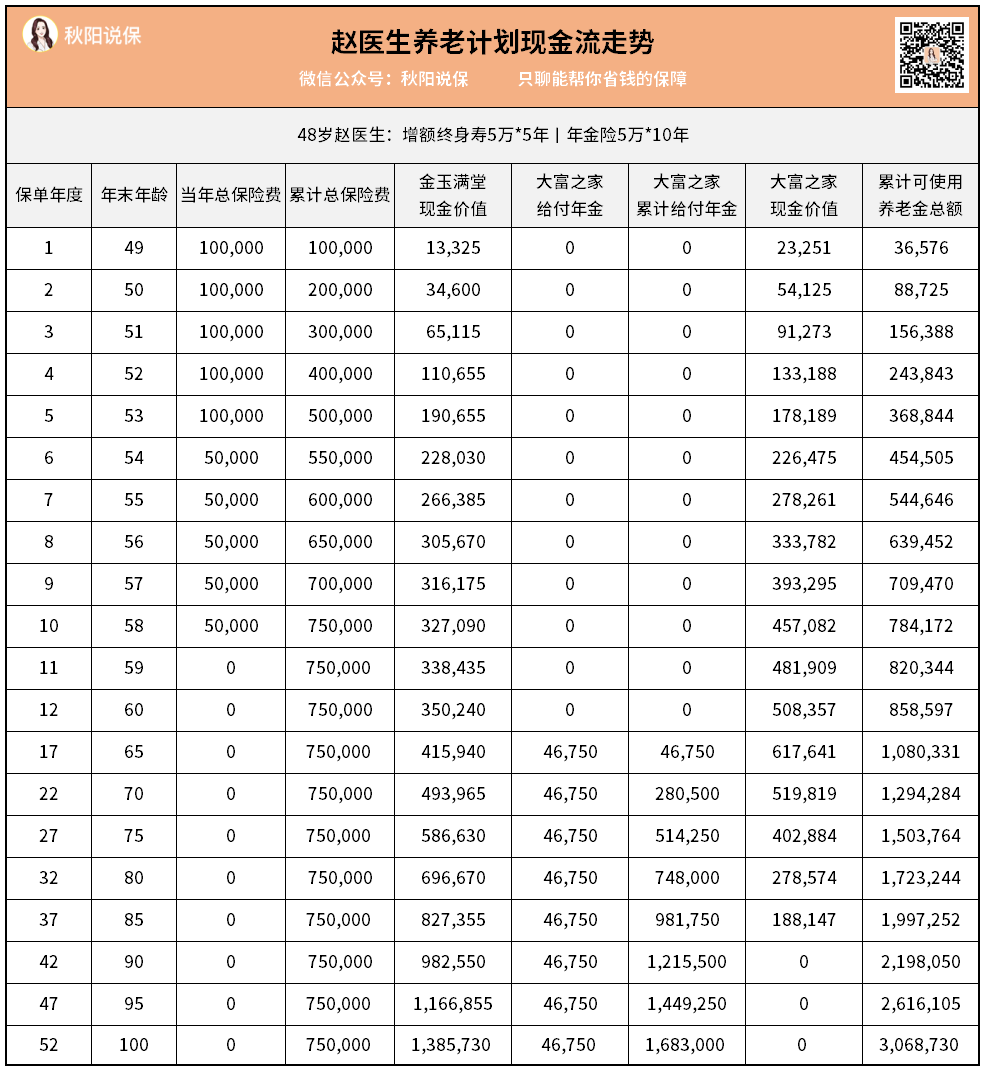

在征得文章开头小伙伴的同意之后,我公开了他的配置情况,可供同样需求的小伙伴们参考。

48岁赵医生,年收入在20万左右,每年可供使用的资金在10万左右。

按照各50%的支出比例投入。

其中金玉满堂5万*5年,大富之家5万*10年:

按照赵医生的规划,60岁从一线退下来后,还可以以返聘、自主执业等形式获取收入。

所以对于养老金,他计划在65岁才真正有使用需求。

按照他的情况,大富之家以10年缴费,65岁领取的方式投保。

金玉满堂则是考虑了年纪增大带来的收入下滑,以5年缴费的方式快速缴完,给予更多的复利翻滚时间。

到65岁那年,大富之家每年会给赵医生发放4.7万左右的年金。

同时25万投入的金玉满堂,现金价值也来到了41万,净增长60%以上。

一辈子救死扶伤的他,有了一个可以安度的晚年。

50岁以上

这个年龄层以上来找我的小伙伴,其实相对以上两个群体偏少。

但我认为需求并不在少数,只是并未找到合适的发声途径。

对于50岁以上人群来说,时间成了紧迫的资源。

配置的逻辑要适当地倾向于现金流的稳定与持续性,而收益性已不适合再做过高要求。

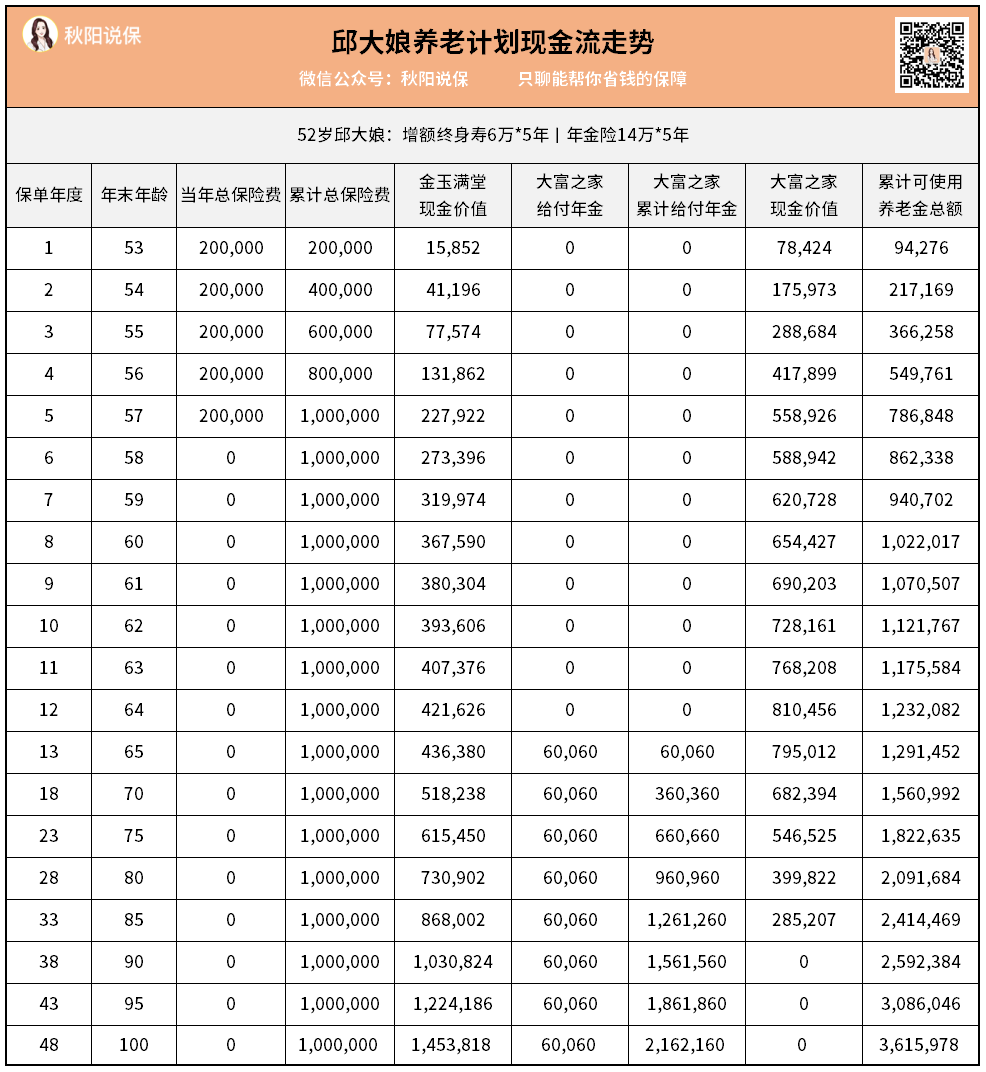

山东烟台的邱大娘,今年52岁,是这个月第一个找我做养老规划的50岁以上的人。

经营苹果园的她,家境颇为殷实。

但由于养老金替代率太低以及家族遗传的长寿基因,所以也有着不小的养老焦虑。

她计划花5年的时间,每年投入20万,到65岁时果园交给孩子打理,她就能靠这笔养老金退居二线了。

由于邱大娘年纪较大,我增加了年金的占比,按照7成年金3成增额寿的比例配置。

具体现金流走势如下:

在投入这笔资金的13年后,邱大娘在65岁收到了第一笔养老金6万元。

之后终身,银行账户都会准时发送这笔钱的到账通知到她手机上。

除此之外,她还有两份加起来总值超过123万元,日后还会不断增值的理财险保单。

看到这笔确定的现金流,烟台30度的天,阳光晒在邱大娘的脸上,她笑得比地里的苹果都红。

最后哔哔几句。

理财保险作为一种落袋为安的工具,为我们提供了长期、稳定的现金流。

我们不可能一辈子全情工作,投资也不可能永远满仓,只赚不亏。

资产的增加,与生活幸福与否,并不是直接的等号关系。

只有每个月实实在在打到卡里的钱,才会让人由衷地感到:真幸福啊。