微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

前段时间,有小伙伴在跟学姐进行1V1咨询的时候问道:

“有个代理人跟我说,有一款年金险前三年每年交十万元,总共交三十万元,到了第十五年总共可以领回三十五万多,收益率超过18%,非常亮眼,你说我要不要买呢?”

学姐听完之后,内心波澜,稍加思索,欲言又止。

学姐稍微回忆了一下,忽然发现很多小伙伴好像并不清楚,判断一款年金险好不好的评判标准,看的可不是总收益率,而是IRR。

而也正是因为不清楚,所以在看到很多代理人说的“年金险预订利率4%,再不买就没了”的时候,纷纷觉得利率超高,赶紧下单,最后才发现事实好像并不是这样。

那IRR是个什么东西?怎么计算?我们又应该怎样靠IRR来看一款年金险呢?

别急~且听学姐一一道来~

本文重点

>>IRR是什么?怎么计算?

>>如何通过IRR来评判一款年金险?

IRR是什么?怎么计算?

◆ IRR是什么?

先来看看百度的解释:内部收益率(Internal Rate of Return (IRR)),就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。

IRR的本质就是一个折现率,是综合考虑了每期的流入流出现金的量和时间,加权出来的结果,它可以用来反映一个项目的预期收益率。

即IRR越高,预期收益率也越高,抗风险能力越强,其未来能抵挡的通货膨胀率也越多。

所以放到返还型保险、年金险中来看,我们也可以粗浅地理解为IRR就是年金险的“预订回报率”。

为啥这么说呢?我们来看看IRR的计算原理就能大概了解了。

◆ IRR是怎么计算的?

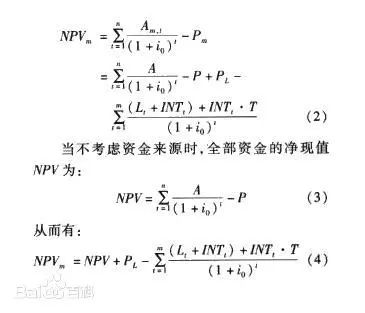

查阅百度百科,我们会发现,IRR的公式真的超复杂......

实际上,IRR的计算需要先理解NPV(净现值),但我们这里不展开讨论

但其实IRR的计算公式用一句话就能概括:让资金流入的现值总额,等于资金流出的现值总额,这个公式计算出来的折现率,就是我们要求的IRR。

(现值的意思,就是按照一定的利率,把将来的钱折算到现在时刻,看看它现在的价值是多少。)

那么这个公式放到年金险中,则可以翻译为:

将我们首年保费,第二第三年等时期交的保费,全部折现成首年的现值,求得我们累计投入的保费现值总额。

再将我们之后每一年将要领取的年金也全部折现成首年的现值,并求得我们累计获得的年金现值总额。

让 累计投入的保费现值总额 = 累计获得的年金现值总额。

最后求得的折现率就是我们的IRR了。(叹气)

用图片来表示的话,效果大概是这样的:

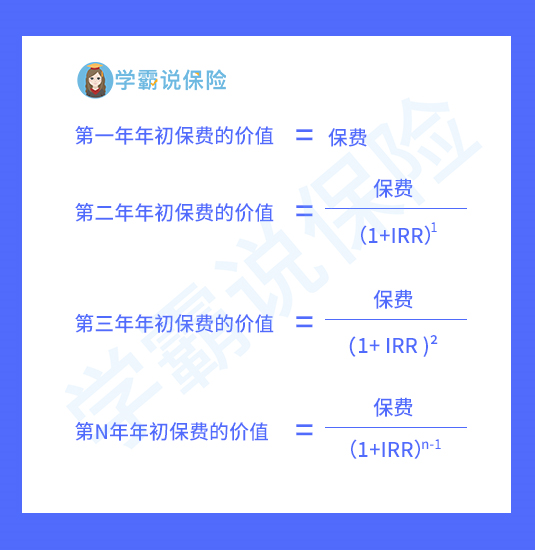

首先列出所有保费现值的计算公式:

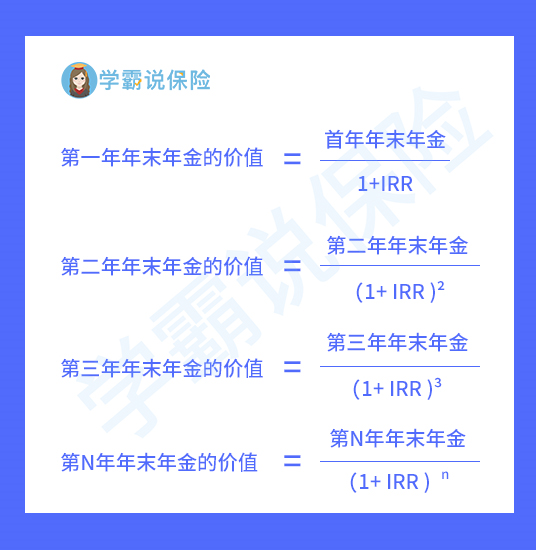

然后列出所有年金现值的计算公式:

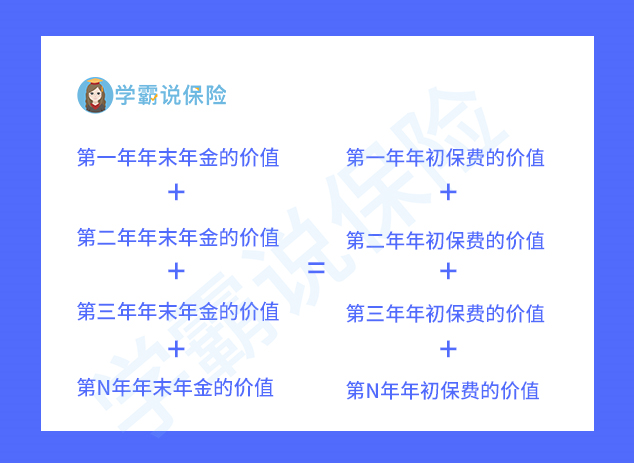

接着各自全部相加,列个等号:

最后,我们就可以计算出IRR了:)

头发-10086

通过这一波计算,我们让保费的现值总额和年金的现值总额相等,最后算出来的IRR,就能够反映出一款产品的预订收益率了。

也就是说,在年金险中,IRR其实就是累计投入保费现值总值等于累计获取年金贴现到首年的现值总和,从而形成一个一元高次方程,计算出来的一个可以反映这个产品的预订收益率的数值。

那么,我们又是如何通过IRR来评判一款年金险好不好的呢?

如何通过IRR来评判一款年金险?

先说结论:目前银保监会有规定,年金险的预订利率最高不得超过3.5%。

换而言之,我们看一款年金险好不好,一看其IRR是不是接近3.5%,二再看其是否具备其他的保障。

但是,如果一款年金险的IRR很低的话,那它的其他保障再丰富也没用。

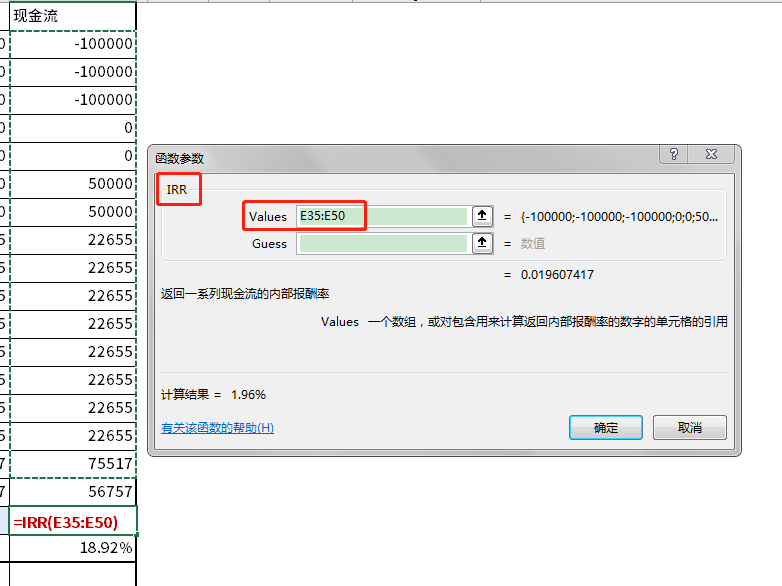

那一款年金险的IRR怎么计算呢?很简单,用EXCEL就能算,我们以开头那位小伙伴提到的那款产品为例:

首先,把保险期间(或者相应年龄)全部排列出来,并在第二三列分别列出对应的所交保费以及领取年金额度。

第二步,按照领取-所交保费=净现金流的公式计算出我们每期的净现金流。

最后一步,利用Excel的函数功能,帮我们自动计算出IRR。对于现金流不超过30个的,Excel都能帮我们计算出来。

最后算出来的结果为IRR只有1.96%,一顿操作猛如虎,收益不到2.5%。目前市场上比较好的年金险,普遍都有2.5%以上的收益率,相比起来,1.96%实在是不算高。

当然啦,可能有的小伙伴就要说了:“年金险的产品形态可不仅仅是预订收益率这么简单。实际上,目前市面上的很多年金险都有着分红账户和万能账户的制度。”

但学姐要跟小伙伴们讲的是:

第一,哪怕算上分红账户和万能账户的收益,绝大多数产品的综合收益其实依然达不到3.5%。

第二,绝大多数的分红账户和万能账户都是不保证收益,或只保证一个非常低的收益的。

第三,很多带有分红账户和万能账户的产品,其收益可能还不如纯年金险。

这也是为什么学姐在前面会讲到如果一款年金险的IRR很低的话,那它的其他保障再丰富也没用的原因。

年金险不同于人身险,年金险的作用就是拿来理财+分配现金流的。

由于市场与经济的发展,如今年金险的作用更多的是用来调控现金流(银保监会规定,预订收益率不能超过3.5%)。

因此,我们在挑选年金险的时候,应该注重的是长期稳定的预订收益率,而不是短期内被分红账户、万能账户刺激起来的看起来很高的收益率。

但实际上,很多销售人员在给用户展示年金险收益率的时候,都会按照“理想情况下的高收益率”来推演,让产品的收益“看起来非常美丽”,从而让用户产生“赶紧买,买到就是赚到”的感觉,却从来不给用户计算IRR。

你要说销售误导吧,人家也没说错呀,因为“理想情况的高收益率”是真的有可能发生的,只不过概率非常小而已。

所以,小伙伴们现在应该都了解了,以后再在挑选年金险的时候,一定要先看它的IRR,IRR是衡量一款年金险收益率的最直观且最科学的办法。

下次再看见销售人员推演的超高收益率的时候,可就不要再轻易相信了哦~