微信扫一扫立即关注

盛世创富保险经纪

官方公众号

盛世创富保险经纪

最近朋友告诉我:

我本不知道啥是增额寿?

股市跌惨了......

买的人多了......

我也便知道了!

究竟复利3.5%的增额寿为何又爆火?值得这么多人为此疯狂?

今天我就带大家重温一下增额终身寿险,是什么?怎么用?以及如何收益最大化?

相信大家看完这篇文章,每个人都会找到至少一个理由选择它。

不信,咱往下看!

01

增额终身寿险是个啥?

咱们先从名字入手。

首先,它是个“寿险”。

寿险我们比较熟悉,是一种以人的生死为保险对象的保险,身故会有保额赔付。

翻译成人话,如果被保险人身故或者全残了,可以拿到一笔赔偿金;

其次,它是保“终身”的。

保单保障一辈子、收益增长一辈子。

所以这笔钱,早晚都能拿得到,稳赚不亏!

最后,它是个“增额”终身寿险。

增额就是有效保额每年复利增加,这意味着它是个“会长大的保险”。

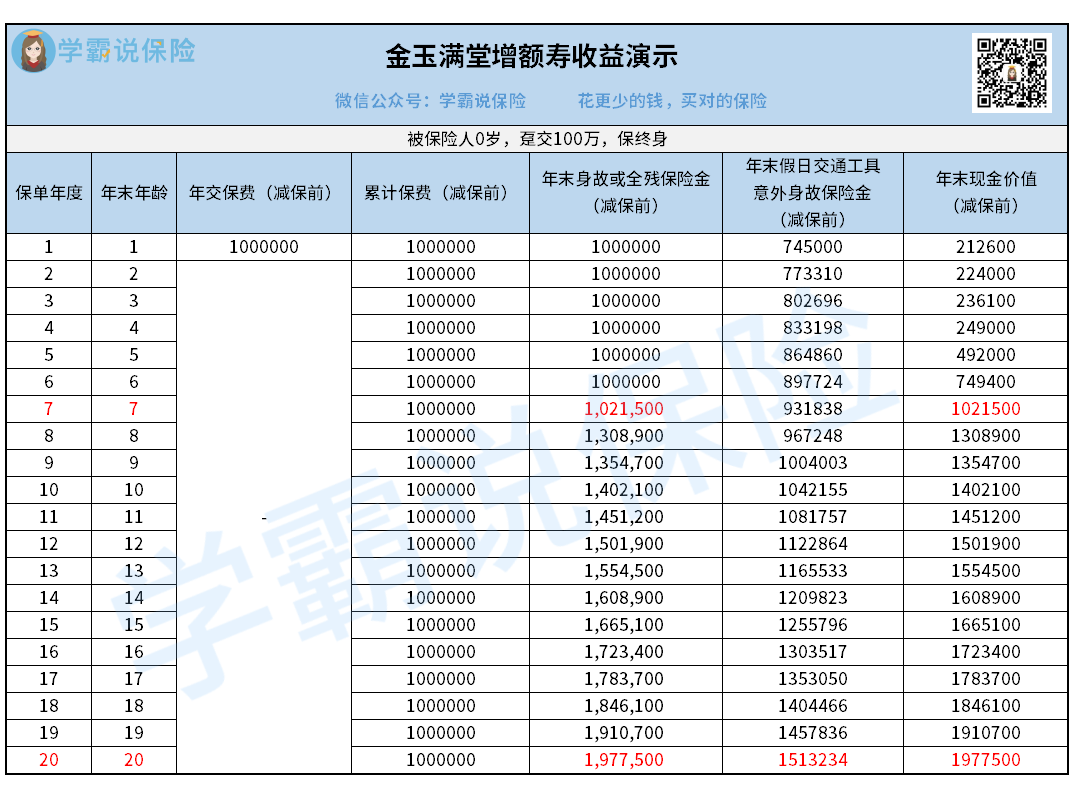

举个例子,以增额寿金玉满堂为例,假设一次性交100万,被保险人0岁,收益演示如下:

可以看到从第7年开始,身故理赔金逐渐升高。

保单第20年,被保险人身故理赔金为1977500元;

保单第50年,身故理赔金为5548000元;

保单第80年,身故理赔金为15564200元;

保单第100年,身故理赔金为30958400元。

好家伙,100万直接变成3000多万!

有点夸张,但这都是已经写进合同,刚性兑付的。

这时有人会问,又不是人人都能长命百岁,这话很有道理。

那咱们就按正常人人均寿命80岁来算不过分吧,身故理赔金也有1556万,这钱也不少了!

但听来听去怎么像是只有身故才赔钱啊?跟理财有什么关系吗?

别急,它的理财属性在于不断复利增长的现金价值!

现金价值你可以理解为,是这份保单里可以变现的钱。

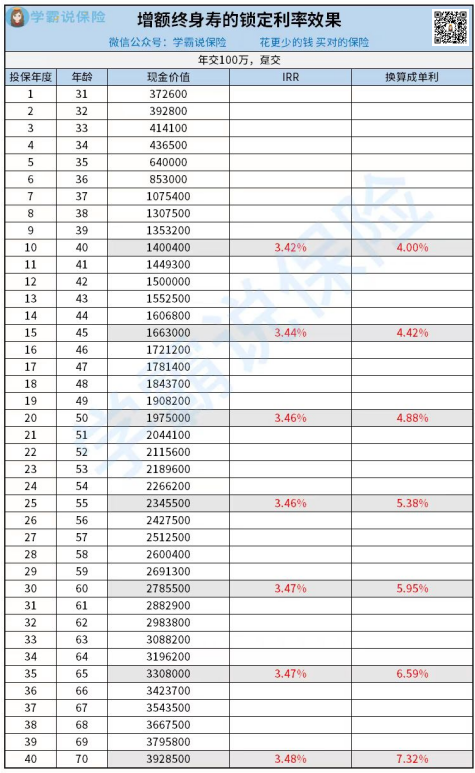

先来举个例子,看看增额寿有多能赚钱吧。

还是趸交100万的金玉满堂:

不难看出,增额终身寿险其实是一个披着保险外壳的储蓄产品。

长期来看,几乎锁定3.5%复利率。

能看出来在复利计息的加持下,收益增长的速度越来越快。

换算成单利,20年后利率为4.88%,30年后利率为5.95%(银行存款的计算是单利率)

而20年、30年后,市面上能有4.88%、5.95%的银行存款吗?我笑了。

可能有人会说股票基金能达到这么高的收益率,我只想说一句,你能保证一定赚吗?

看看最近的股市,都跌出新高度了,你我皆是韭菜......

而增额寿就不一样了,它不仅锁定利率、稳定增值;

并且安全可靠,想用钱时不用慌。

02

好了,明白了增额终身寿是什么东西后,接下来我们讲讲怎么用它。

第一种方式,如果不需要用钱,那就不要取出来,让钱在账户里继续复利生息。

等被保险人身故的时候,自然会赔钱。

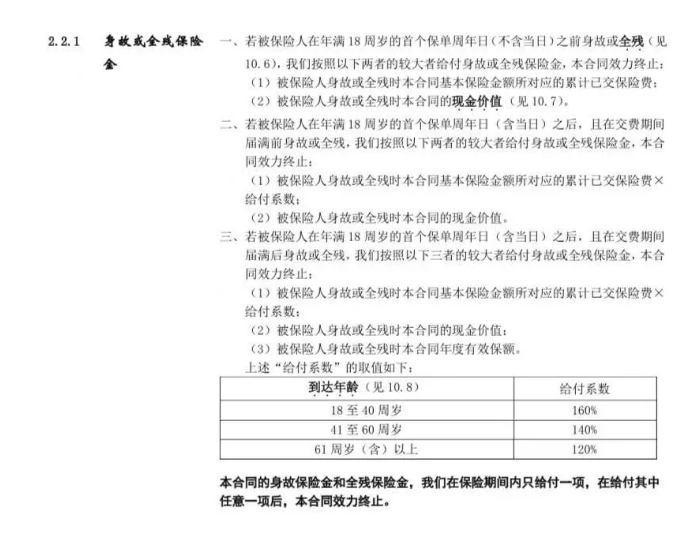

具体怎么赔,得看条款。

条款解读如下:

①18岁前:

所交保费,或现金价值。

取两者较大者。

②18岁后,且在交费期内:

已交保费*对应比例,或现金价值。

取两者较大者。

③18岁后,且已完成交费:

保额,或已交保费*对应比例,或现金价值。

取三者较大者。

还是用上面那个例子来说明:(一次性交100万的金玉满堂)

在投保的前6年,现金价值还没超过已交保费。

按照两者取大的原则,这时候如果不幸身故的话,赔已交保费。

而从第7年开始,现金价值为1021500元,已经超过1000000元。

所以从第7年开始赔现金价值,以此类推,越往后,身故理赔金涨得就越快。

前面也有说到,这里就不一一展示了。

此外,如果是在法定节假日不幸发生意外,导致身故,还会额外再赔付一笔钱。

比如在投保第20年,现金价值是1977500元,节假日发生意外额外赔1513234元,等于这种情况下一共会赔3490734元。

总之不用担心存到一半人没了,钱会打水漂的问题。

第二种,如果需要钱,那就减保取现。

支取自由,是增额终身寿险的一大亮点。

这里可以理解为,能把保单的一部分钱取出来用。

至于取多少,取多少次,什么时候取,不做限制。

还是直接举例更直观。

以30岁老王为例,年交10万,交10年,资金取用情况可以如下:

小王上大学,减保20万,可以作为学费和生活费,妥妥当当;

小王结婚,30万随时待命;

老王退休,可以启动50万旅游基金,走遍中国;

老王67岁开始每年还能取10万养老,相当于每月养老金额外多了8333元,一直领到88岁。

从这个典型案例可以看出,最初那100万的保费,解决了小王上学、结婚、老王养老等等大事,用途可真是广泛。

源源不断的现金流,给了我们“财务自由”的底气!

03

知道了增额终身寿险的钱该怎么用之后,咱们还要知道这3个“人”。

他们分别是投保人、被保险人以及受益人。

投保人也叫保单持有人,他们负责支付保费,也是保单资产的实际拥有者。

既然由他交钱,那他肯定有最大的话语权!

不仅拥有保单的所有权、控制权和使用权,可以行使保单退保、减保的权力。

而且这份保单与被保人无关,仅属于投保人资产。

不难看出,那被保险人基本就实锤工具人了,因为他没有保单的使用权。

他的主要作用,就是活着,让保单不断增值长大。

因此不少人会选择让孩子来做“被保险人”,希望保单增值的时间久一点。

受益人就比较简单了,领身故金的那个人。

我们举个简单例子,方便大家更好理解这3个“人”:

老周给小周买某增额终身寿险:

投保人:老周

被保人:小周

受益人:老周

此时保单的所有权仍归老周所有,小周没有保单的使用权,仅充当“工具人”。

因此,这份增额终身寿险有3大特点:

(1)保单权益在老周手里,万一未来小周婚姻失败,保单价值不会作为夫妻共同财产分割。

(2)何时取钱,取多少钱都由老周说了算,万一小周将来不孝,也可以以减保领取或退保的方式取出部分或全部现金价值,这笔钱完全由老周控制。

(3)万一小周不幸身故了,也有一笔身故保险金返还给老周,也算尽一份孝心,保障后续养老生活。

好了,以上就是增额终身寿险的基本逻辑。

大家在买之前一定要想好指定谁为投保人、被保险人以及受益人。

特别提醒:目前增额终身寿险已然成为理财市场的香饽饽!

早在去年年底,互联网保险新规落地,就有一大批增额终身寿产品在互联网渠道的销售受到了限制。

这才两三个月的功夫,下架潮再次卷土重来,而且这次更狠!

时间紧急,不懂行的小伙伴很难挑选到心仪的产品。

所以我专门整理了目前最值得买的>>理财险榜单,想看优质产品的戳这里~

当然,你也可以咨询我们的专家,让他根据你的实际情况设计保单架构。

最后的肺腑之言

几句心里话:身为一个成年人,所要承担的,真没那么简单!

我们一辈子都要花钱,而真正挣钱的时间也就那么三四十年。

如果没有一笔确定的、安全的资金备用,我们哪来的勇气面对未知的生活呢?