在16世纪的英国,因黄金储量不足,在制造新货币的时候,会掺入其他金属,这样一来市场上就出现了两种货币:

但它们的法定价值是一样的。这就会造成一个后果:越来越多的良币被普通人收藏起来,退出了流通渠道,市面上出现的渐渐都是劣币。引申为今天我们生活中所熟知的案例,就是2008年三鹿奶粉引发的「三聚氰胺事件」。当时行业里的无良企业在奶粉里兑水,用尽各种添加剂来降低奶粉成本,谋求暴利。

这样做会极大降低蛋白质含量,为了通过测试,不惜加入对人体有害的化工原料「三聚氰胺」,导致喝出一批「大头娃娃」。

这是行业里的暗黑规则,加了「三聚氰胺」的奶粉就是比正常奶粉要便宜。不良商家的恶性行为,让价格越来越低,看似同样的奶粉,消费者天然选择更便宜,良币就这样被劣币「驱逐」了。

今天要讲的就是保险行业的劣币——返佣。学姐知道这篇文章一定会戳到很多代理人的痛处,但也说出很多明白人的心声。

返佣这件事情本质上就是无视规则,谋取私利。其影响之甚远,已经成为保险行业的久治不愈的顽疾。在当下的环境里,消费者的选择也尤为重要:是坚持不返佣的「良币」,还是选择违法返佣的「劣币」?这里不仅仅是保险行业的规范问题,也是消费者需要拨开迷雾看清返佣真相的问题。拿钱一时爽,失去的可能更多。 什么是返佣?

什么是返佣?

消费者在投保保险产品时会产生一定比例的手续费,称为佣金,返佣即是通过一些平台或业务员投保后,把消费者在这过程中产生的佣金返还给消费者。

关于返佣,我国《保险法》第106条规定,保险公司及其工作人员在保险业务活动中不得承诺向投保人、被保险人或者受益人给予保险合同规定以外的保险费回扣或者其他利益。

简单来说,我国《保险法》是禁止返佣行为的。

我们都知道,《保险法》中某些条款的立场,是更偏消费者的。

立法人员考虑到,保险公司和消费者相比是优势群体,有资源有金钱,保险合同也是保险公司事先书写的,投保人只能选择同意或者不同意。

为了避免保险公司店大欺客,《保险法》立法之初就考虑到这种不平衡,更多倾向于保护投保人利益。

比如:

《保险法》第十九条:采用保险人提供的格式条款订立的保险合同中下列条款无效:

1.免除保险人依法应承担的义务或加重投保人、被保险人责任的;

2.排除投保人、被保险人、受益人权益的条款。

第三十条:当投保人与保险公司就条款发生争议时,争议条款有两种以上解释时,法院或者仲裁机构,应当作出不利于保险公司的解释。

那为什么「返佣」这种看上去给消费者好处的事情,银保监会要禁止,而不是鼓励呢?

因为「返佣」给行业、消费者造成的危害非常大!

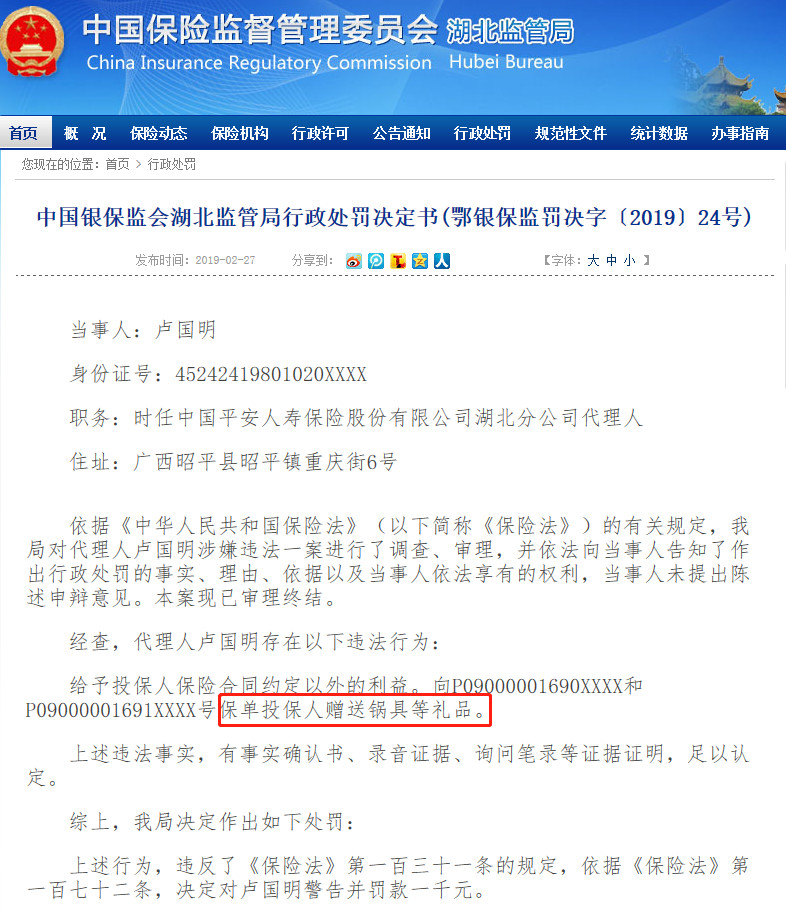

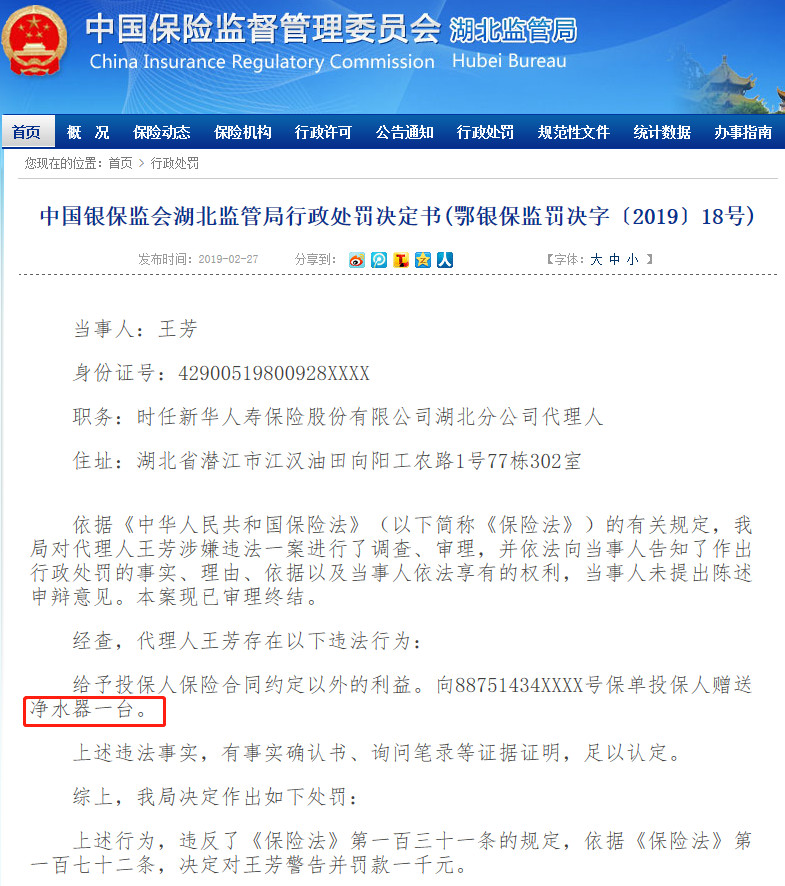

返佣的危害市场上的保险产品很多,同样价格可能买到大相径庭的产品;同样保障内容,也可能卖不同价格。大量的返佣现象,会促使人们在买保险时,容易捡了芝麻丢了西瓜,陷入了返利多少的对比,忽视了产品本身保障内容以及是否符合自己的需求。有些人可能会想:不就返点钱,送点东西嘛,这就违法了?人家超市买东西还送小礼品呢。有类似想法的朋友,可以看看下面保监会官方网站上关于返佣行为的处罚公告:

返佣的危害市场上的保险产品很多,同样价格可能买到大相径庭的产品;同样保障内容,也可能卖不同价格。大量的返佣现象,会促使人们在买保险时,容易捡了芝麻丢了西瓜,陷入了返利多少的对比,忽视了产品本身保障内容以及是否符合自己的需求。有些人可能会想:不就返点钱,送点东西嘛,这就违法了?人家超市买东西还送小礼品呢。有类似想法的朋友,可以看看下面保监会官方网站上关于返佣行为的处罚公告:

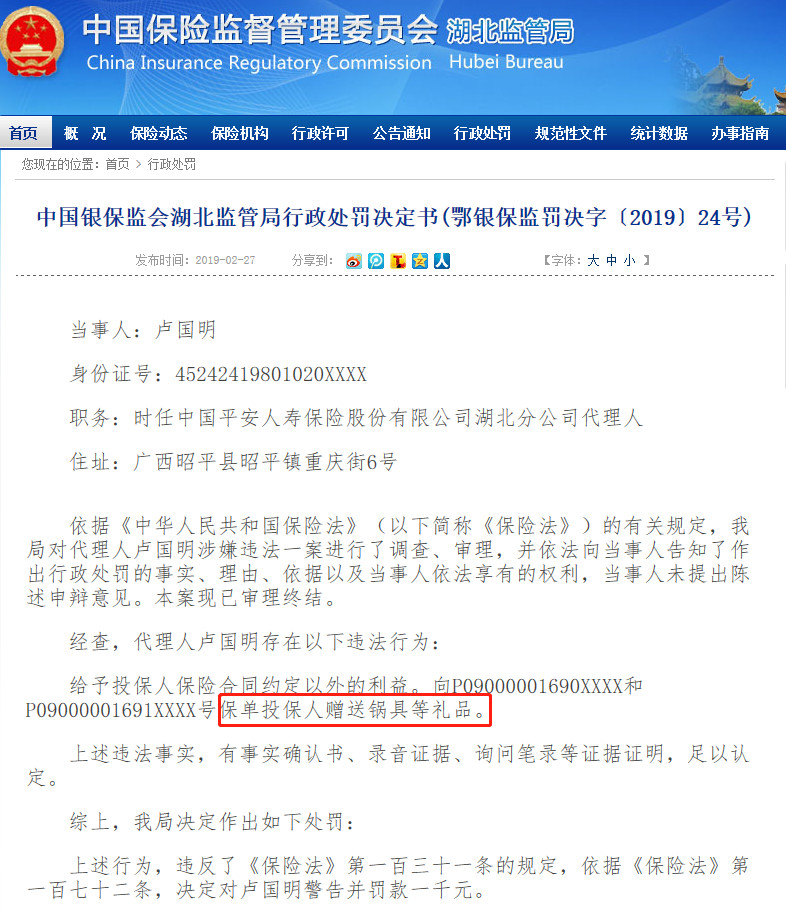

*平安人寿业务员因在投保过程中给客户送锅被罚1000元。

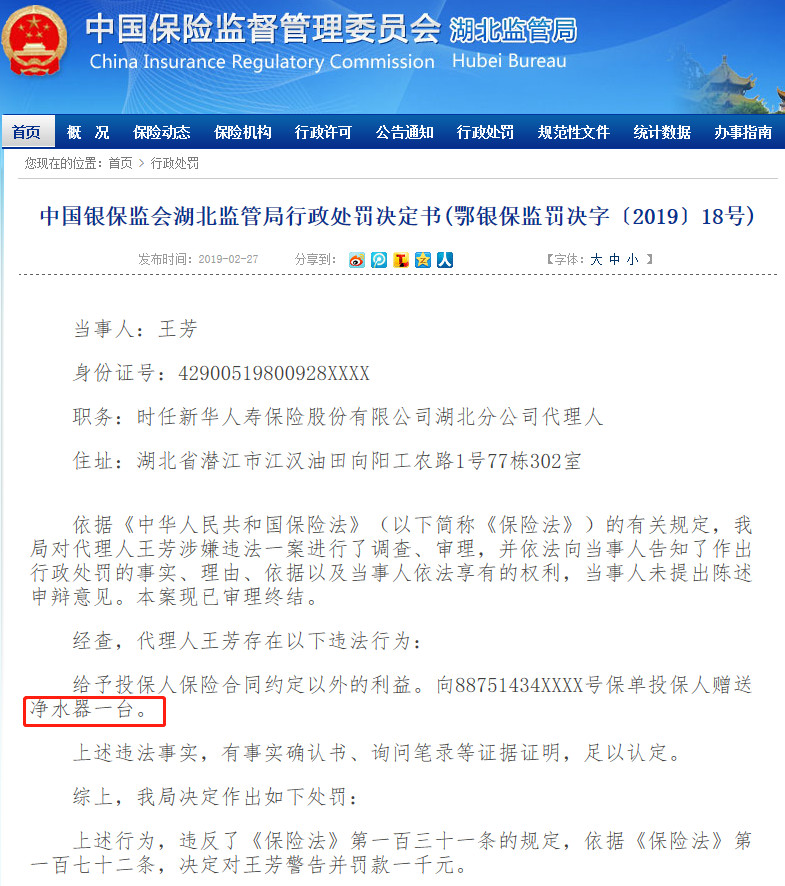

*新华人寿业务员因在投保过程中给客户送净水器被罚1000元。

根据我国《保险法》规定,保险代理人违反规定将会给予警告与罚款。而在香港,保险的投保过程中如果存在返佣行为,后果会更加严重。

2009年3月,内地王女士赴港准备为其丈夫投保港澳重疾险。在投保前,王女士向保险代理人提出了返佣条件,而代理人也同意了王女士的要求。

2012年11月,王女士突然接到投保香港保险公司的通知,其三年前投保的保单被香港保险业监理处宣告作废。事后王女士了解到,原来是当时与其签单的港险代理人在2012年6月遭到举报,因屡次向投保人返佣,已被吊销执照。根据香港保险业监理会的规定,在投保的任何环节中出现返佣的现象,该保单都将按作废处理。

此外,返佣还有其他危害,简单概括一下:

银行职员、基金经理、保险中介人这些职业,从本质上没有任何区别,都是从事金融产品的销售工作。但是为什么大众会认为银行职员很体面,基金经理很高端,保险中介人很低级呢?

就是因为有这些靠“返佣”来销售而不是靠“专业水平”来服务的业务员,从行为上就展示了自己的专业水平不行,只能靠小利益来吸引顾客。

假如“返佣”变成一种普遍行为,成为保险销售的竞争点,消费者选购产品的焦点就会偏移——从挑选一款「合适的」产品变成挑选一款「返佣多」的产品。而保险公司也不再有动力去设计出更优秀的产品,因为再好也卖不过返佣的「劣币」。最终将导致行业的衰败。 消费者选择良好的行业需要良好的规则去维持运转,更需要消费者作出理性的选择。不要低头看钱,要抬头看天。学姐很反感「返佣」这件事,但是也非常理解消费者的决策两难——看重省钱,还是看重保障内容和服务质量?

消费者选择良好的行业需要良好的规则去维持运转,更需要消费者作出理性的选择。不要低头看钱,要抬头看天。学姐很反感「返佣」这件事,但是也非常理解消费者的决策两难——看重省钱,还是看重保障内容和服务质量?

保险不是个一次性消费,它是一个贯穿人生的大跨度服务,从购买到保障再到理赔,都需要保险公司参与其中,不是买完就结束的事情。购买前,保险中介人员从家庭风险分析、到保险方案定制,再到条款中每一处细节的讲解,都是专业水平的体现。

购买后,客户与保险公司达成了协议,代表着新服务的开始而不是结束。在以后合同的有效期内,还有很多地方需要保险中介人员的付出。

比如客户的手机号与银行卡的变更,投保人、受益人或者居住地址的变更,保单的冻结、解冻、交费方式、保额调整等的变化,这些内容不都是简单给保险公司客服打一个电话就能解决的,客户亲自办理的话,付出的不仅仅是时间的成本。

发生理赔时,理赔申请书的填写、理赔材料的收集整理,与保险公司的即时沟通,这些事有一个保险中介人员协助,会省心不少。

遇上拒赔时,分析条款,指点迷津,这更能体现一个保险中介人员的专业价值。

假设在物质条件尚未充裕的年代,去菜市场买菜还得讨价还价半天,这时给人们这样两个选择:

对一个只看重眼前利益,没有长远规划的消费者来说,服务是虚无缥缈的,唯有拿到手的钱才是沉甸甸的。时代在发展,社会在进步,在如今消费升级的年代,人们意识到「越便宜的东西反而越贵」。

愿意花钱买优质服务的人,对于行业的促进是正向积极的。这意味着保险中介不用再昧着良心推荐一些低附加值高返佣的产品来赚钱了,这也意味着保险公司可以研发优秀的产品来公平竞争。

「返佣」让保险中介们丢尽脸面,让保险公司无心开发好产品,让消费者买了又贵又差劲的保障。只关注眼前利益,只会让劣币大行其道,良币渐行渐远。消费者的选择非常重要,专业的服务从来不是廉价或免费的,我们今天的选择,就是行业明天的样子。

![]() 什么是返佣?

什么是返佣?